Еженедельный фундаментальный обзор финансовых рынков.

Достаточно волатильной оказалась прошедшая торговая неделя. И если первые дни недели были немного даже за рисковые активы, то завершение было уже за защитные активы, спрос на риск существенно упал. Особо в этом плане показательным днем стала пятница, когда, по сути, ничего не предвещало такого сильного падения финансовых рынков, мировые фондовые площадки уверенно снижались, рисковые валюты отвесно падали, например, пара EURUSD пробила первый заслон медвежьей обороны на отметке 1.3050 и теперь внизу только уровень 1.30, уверенное преодоление которого вызовет срабатывание многочисленных стоп-приказов и дальнейшее снижение пары. Отдельно стоит выделить ситуацию вокруг японской валюты, которая в последнее время уверенно растет, за счет активной репатриации капиталов, а также бездействия центрального банка, который пока не может решиться на какие-либо серьезные действия, например, на очередную интервенцию. На этом фоне перспективы продолжения роста йены превалируют. По традиции давайте разберем те события в мире, что происходили на прошедшей недели, согласно географическому признаку.

Азия:

Достаточно насыщенная новостями выдалась азиатская неделя. Открывалась неделя данными из Японии по внешней торговли, торговый баланс в феврале оказался профицитным на 102.1 млрд. йен, платежный баланс Японии также порадовал, положительное сальдо подросло до 1177.8 млрд. йен, тогда как еще в январе наблюдался достаточно существенный дефицит. Во вторник в Японии прошло заседание центрального банка, на котором было решено оставить неизменным диапазон ставок, а также не смягчать денежно-кредитную политику, в тоже время намекнув, что в будущем подобное крайне возможно. В остальном статистические данные по Японии были не такие важные, однако стоит все же сказать, что они показали, что экономика страны чувствует себя лучше. Японская валюта благодаря и данным и общим негативным настроениям по отношению к риску, демонстрирует уверенный рост, против доллара США отметка 80.50 достигнута, теперь внизу находится важная поддержка на уровне 80.00.

В Китае неделя также выдалась крайне насыщенная статистическими данными. В понедельник были опубликованы инфляционные показатели, индекс цен производителей в марте ожидаемо упал на 0.3%, а вот индекс потребительских цен вырос неожиданно до отметки 3.6%, тогда как ожидания были 3.4%. Усиление инфляции в Китае заставит власти быть более осторожными в своей денежно-кредитной политики, в частности последние заявления о том, что может быть смягчение монетарной политики теперь придется рассматривать через призму усиливающейся инфляции, а значит, принятие подобных решений достаточно спорно. Во вторник достаточно позитивными вышли цифры во внешней торговле, профицит торгового баланса в марте составил 5.35 млрд. $, тогда как ожидался даже небольшой дефицит. На фоне разочаровывающего февраля статистика явно демонстрирует позитивные нотки, однако здесь надо будет посмотреть на динамику, так как на предыдущие данные очень сильное влияние оказало празднование китайского нового года. Закрывала неделю большая порция важных данных, промышленное производство в марте продемонстрировало рост на 11.9%, что несколько лучше прогнозов, розничные продажи за месяц выросли на 15.2%, но самыми важными цифрами стали данные по ВВП Китая, который в первом квартале продемонстрировал рост всего на 8.1%, тогда как ожидания были более позитивные, а предыдущий рост экономики поднебесной был на уровне аж 8.9%. Замедление экономики Китая в первом квартале текущего года, как говорится, на лицо, что крайне негативно для рисковых активов, однако я не был бы слишком скептичным, так как последние поступающие данные «говорят» о том, что вполне могут быть пересмотры в лучшую сторону, а также второй квартал, вероятно, будет получше первого. Но, все же, следует сказать, что негатив из китайской экономики сейчас оказывает очень существенное давление на рисковые активы, а в особенности на валюты стран, которые являются наиболее зависимыми от Китая, например на австралийский доллар.

И в завершение «азиатского турне» скажем несколько слов про Океанию, а именно про Австралию. В четверг открывался день статистикой из Австралии по безработице, в марте уровень безработицы составил 5.2%, тогда как ожидания были более мрачные. В итоге курс оззи логично подрос, причем общедневной рост составил более чем полторы фигуры против американского доллара. Однако в последнее время оззи крайне слабо и краткосрочно реагирует на внутренние события, куда больше австралийский доллар «смотрит» на Китай, а также на общие настроения к рисковым активам. В связи с этим перспективы валюты выглядят достаточно туманными, по-крайней мере вероятность дальнейшего снижения выглядит более предпочтительной.

Великобритания:

Достаточно малонасыщенная данными выдалась торговая неделя в Великобритании. Национальная валюта торговалась в рамках общих настроений по отношению к рисковым активам, против доллара США фунт отошел на достаточно далекое расстояние от важного сопротивления на отметке 1.60, тем самыи сигнал о росте пары оказался ложным. Некоторое дополнительное давление на фунт оказывают очередные разговоры о том, что на ближайшем заседание Банка Англии может быть принято решение о дополнительных стимулах в экономике, хотя их объем будет не особо высок. В четверг в Великобритании были опубликованы данные по внешней торговле, дефицит торгового баланса в феврале увеличился до 8.8 млрд. фунтов, торговый баланс без учета торговли со странами ЕС составил -5 млрд. фунтов, прогнозы дефицита по обоим показателям были более радужные. Резюмируя можно сказать, что британская валюта на прошедшей неделе практически полностью соответствовала динамики своего европейского собрата, что, впрочем, и не удивительно, на фоне отсутствия каких-либо важных новостей внутри страны. Перспективы же дальнейшего развития событий вокруг фунта будут во многом зависеть от общерыночных настроений, которые пока что не располагают к росту.

Еврозона:

Достаточно насыщенная торговля неделя выдалась для Еврозоны. Практически вся неделя была либо нейтральной для единой европейской валюты, либо даже позитивной, однако все перечеркнула пятница, когда рынки, можно сказать, обвалились, тем самым все ростки намечающегося роста были сорваны и развеяны на ветру. Пара EURUSD практически достигла отметки 1.30, тем самым дав достаточно сильный сигнал к продолжению снижения, однако для этого еще необходимо пробить сей важный уровень. Статистическими данными европейская неделя была не особо насыщена и на первый план вышли многочисленные аукционы проблемных стран, на которых наблюдалось повышение доходностей размещаемых бумаг, также объемы и спрос были достаточно скромные. В общем, долговые рынки вновь начинают достаточно сильно беспокоить инвесторов, есть риски того, в частности, что Испания продемонстрирует вновь сигналы к тому, что ей может понадобиться помощь со стороны тройки.

Во вторник первыми данными по Еврозоне оказались цифры по торговому балансу Германии, который в феврале вырос до 14.7 млрд. евро, в тоже время платежный баланс хоть и вырос, но несколько хуже ожиданий, составив размер 11.1 млрд. евро. Во Франции были опубликованы цифры по промышленному производству, в феврале был отмечен ожидаемый рост на 0.3%, тогда как по году падение ускорилось и уже составило 1.9%. В центре внимания рынков во вторник также были и европейские долговые рынки, в частности испанские. Доходность по 10-летним испанским гособлигациям выросла до самого высокого уровня с начала декабря, так как инвесторы боятся, что правительственных мер, направленных на сокращение увеличивающегося бюджетного дефицита и на перестройку экономики, пока оказалось недостаточно. В среду прошли достаточно любопытные европейские аукционы, итальянский аукцион практически не оказал никакого влияния на рынки, хотя доходность размещения была достаточно высокой, а вот немецкое размещение принесло несколько любопытных фактов. Немецкий аукцион по гособлигациям впервые с осени 2011 оказался технически «непокрытым», притом предложенные доходности никак не могли способствовать большому спросу, с учетом инфляции в размере 2%. Итоги можно трактовать двояко, с одной стороны можно сказать, что инвесторам совершенно неинтересны такие низкие доходности, а с другой стороны можно немного «попаниковать» и сказать, что доверие к немецким бумагам ослабевает. В четверг позитивом для евро стали опубликованные цифры по промышленному производству, в феврале оно выросло на 0.5%, по году снижение составило 1.8%. Данные достаточно позитивные, есть, так сказать, какой-никакой звоночек, что не все так плохо в экономике и рецессионные процессы хоть и видны, но, возможно, наблюдается некоторый перелом тенденции. На мой взгляд, тут надо будет посмотреть на дальнейшую динамику выходящих данных, возможно всплеск февраля лишь таковым и останется.

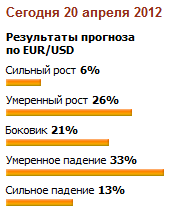

Если резюмировать ситуацию исключительно исходя из выходящих статистических данных, то видно, что ситуация в Еврозоне немного даже улучшается, однако если тут же взглянуть на долговые рынки и на проблемные страны, то становится понятно, что далеко не все так хорошо. Снова в центре внимания рынков находится Испания, доходности облигаций которой подбираются к очень важной отметки 7.0%, после преодоления которой страна вполне может обратиться за помощью. Если же ЕЦБ не хочет этого допускать, а он этого точно не хочет, то необходимо запустить в систему еще средств, предоставив очередные кредиты банкам, которые, в свою очередь, поддержат национальные долговые рынки. Понятно, что все это окажет негативное влияние на курс единой европейской валюты, причем как в первом, так и во втором случае. Соответственно и перспективы евро в связи со всем вышесказанным выглядят достаточно негативными, хотя непреодоленные важные уровни поддержки пока не позволяют говорить о полноценно сформированном нисходящем тренде по валюте, но сигнал дан. Для пары EURUSD таковой поддержкой служит отметка 1.30, уверенное преодоление которой откроет достаточно обширные горизонты для снижения.

США:

Достаточно насыщенная новостями оказалась прошедшая торговля неделя в США. Если суммировать вышедшую статистику, то можно сделать вывод, что разговоры вокруг запуска очередной программы количественного смягчения беспочвенны, все говорит об улучшение ситуации с экономикой, плюс к этому, если забежать несколько вперед, инфляционное давление в США даже несколько растет, тем самым вряд ли ФРС решится на QE3 в ближайшее время, даже несмотря на слабость рынка труда, который классически служит фокусом при принятие решений относительно стимулирующей программы. Предлагаю перейти к вышедшим на неделе статистическим данным.

Во вторник в США достаточно любопытными вышли данные по оптовым запасам, которые в феврале выросли на 0.9%, тогда как ожидания роста были на уровне 0.5%. Это говорит о восстановлении, так как является результатом увеличивающегося спроса. Напомню, что потребительские расходы в этом году демонстрируют достаточно позитивные нотки, в феврале они выросли на 0.8%, а в январе на 0.4%. Таким образом, рост покупок потребителей заставляет компании увеличивать свои запасы, дабы удовлетворить возросший спрос. Однако увеличение запасов и продаж во многом связано с ростом цен на нефть, запасы нефти выросли в феврале на 5.6%, а продажи на 3.9%. Таким образом, отчет по оптовым запасам дал очередной сигнал, правда не самый сильный, к восстановлению американской экономики, что уменьшает вероятность каких-либо стимулов со стороны Фед Резерва. В среду были опубликованы данные по ценам на импорт и экспорт, которые дружно продемонстрировали рост, некоторое влияние на рынки оказал выход Бежевой книги, или экономического обзора ФРС, который рассматривался через призму возможного запуска очередной программы количественного смягчения. Каких-либо намеков на QE3 вновь не было дано, в частности было сказано, что рынки недвижимости несколько восстанавливаются, общий рост остается скромным, но он есть, беспокойство относительно рынка труда не было объявлено. Таким образом, в очередной раз мы видим отсутствие каких-либо сигналов к запуску QE3.

В четверг был достаточно любопытный день благодаря данным из-за океана. В Канаде профицит торгового баланса снизился до отметки 0.29 млрд. канадских долларов, хотя ожидания были существенно более высокими, экспорт сократился на 3.9%, что является самым сильным падением за год, импорт подрос на 0.2%. Причина столь печального отчета по внешней торговли Канады лежит в сокращение поставок энергоносителей и автомобилей. Естественно столь негативные данные оказали давление на курс канадского доллара. В США же напротив, внешняя торговля демонстрирует позитивные нотки, дефицит сокращается рекордными темпами, в феврале он составил 46.03 млрд.$, тогда как ожидания были на отметке -52 млрд.$. Сокращение дефицита произошло за счет рекордных объемов экспорта, а также падения импорта нефти и китайских товаров. Данные достаточно позитивные для американской валюты, однако одновременно с ними вышли и крайне негативные цифры по первичным заявкам на пособия по безработице. Число первоначальных заявок на пособие по безработице на неделе 1-7 апреля выросло на 13 тыс. по сравнению с предыдущей неделей и составило 380 тыс. с учетом коррекции на сезонные колебания. Этот рост стал самым значительным почти за год. Данные за неделю 25-31 марта были пересмотрены до 367 тыс. с 357 тыс. Таким образом, рынок труда вновь становится в фокусе и несет в себе угрозу все-таки акцентирования взгляда ФРС на этом вопросе, что неминуемо увеличивает вероятность запуска очередной программы количественного смягчения. Логично, что на этом фоне доллар США оказался под давлением, а рисковые активы получили поддержку. В пятницу вышли важные данные по инфляции в США, индекс потребительских цен в марте остался неизменным и составил 0.3%, по году же рост цен ускорился до 2.7%, базовая инфляция в марте также не изменилась и вышла равной 0.2%, по году же прирост также вырос и составил 2.3%. На фоне роста инфляции вероятность каких-либо стимулов в экономике США существенно уменьшается.

Резюмируя статистические данные из США можно сказать, что они практически по всем фронтам сигнализируют об улучшение общеэкономической ситуации, тем самым существенно уменьшают вероятность каких-либо стимулов. Для американского доллара это служит большой поддержкой, причем не какого-то краткосрочного горизонта, а как раз средне и долгосрочного.

Лайф Капитал, Роман Марков