FXWizard

Гуру форума

Дродаун

Наиважнейшей целью трейдера является избежать так называемой «просадки». «Просадка» или «дродаун» определяется как сделка или несколько сделок с отрицательным результатом. Так называемый дродаун является индикатором отношения последних пиковых периодов капитала к последним периодам упадка капитала. Мера просадки обычно указывает на процентное соотношение пика к упадку. Дродаун измеряется от момента спада до начала нового подъема. Данный метод используется в том случае, когда нет возможности измерить прогиб до момента нового скачка. Как только достигается новый предел, высчитывается процент изменения от прошлой вершины до последней точки падения. Рассмотрим процесс вычисления просадки (дродауна) на следующем примере. В валютной паре EUR/USD ценовая разница равна .0327 = 1.5031 – 1.4704. Эта разница была измерена после последнего всплеска, в момент которого был создан новый пик в 1.5031 по отношению к предыдущему значению. Таким образом, легко вычислить и измерить просадку.

Во время торговли необходимо учитывать просадку, но ключом к успеху является умение ограничить дродаун портфельных рисков до определенного процента. Для того чтобы избежать резких просадок, необходимо довести ее до определенного стабильного процента от суммы портфеля, в зависимости от используемой трейдером стратегии. Наиболее верным способом измерения просадки является измерение толерантности риска. Границы риска также измеряются в процентном соотношении.

Например, вы готовы понести убытки в размере 10% от общей суммы инвестиций, для того чтобы не потерять возможный шанс на получение высоких прибылей (вместо другого варианта инвестиции: вклада средств на сберегательный счет в банке). Если вам знакома такая ситуация, то вы сможете сказать, что толерантность риска или рискоустойчивость инвестора составляет в процентном отношении 10%.

Принимая данный факт во внимание, при выборе инвестиционной стратегии, вы сможете выбирать стратегию со статистическими данными по максимальной просадке в 10% или менее. Если же вы выберете стратегию с максимальным дродауном в 20%, то есть высокий шанс на то, что она окажется достаточно высокой по отношению к предполагаемым показателям по толерантности к рискам, что может сигнализировать о потенциальных потерях на инвестиции. Термин «максимальная просадка» используется для определения худшего исторического показателя по просадке, у определенного, конкретно взятого трейдера, или же, при использовании определенной стратегии торгов с самого начала процесса трейдинга. Данные вычисления позволяют инвесторам взглянуть на перспективу исторического развития данной стратегии трейдинга, чтобы оценить максимальный потенциальный объем убытков от самого пика до последней точки падения.

В таблице, расположенной ниже, можно оценить разницу в структуре рисков по каждой из отдельно взятых сделок, взглянув на уровень просадки каждой из выбранных стратегий за определенный период времени. В двух описанных ниже примерах можно увидеть разницу между максимальным дродауном в 2% в ряде сделок, и в таком же количестве сделок, общим числом в 15, с максимальной просадкой в 10% за одинаковый период торгов. При использовании стратегии с максимальной просадкой в 2% за период, состоящий из 15 последовательных убыточных сделок, общий дродаун за период торгов составит 26%. В других графах таблицы можно увидеть, что торги с 10% риском за каждую сделку приведут к 79% дродауну за тот же период, состоящий из 15 сделок. Трейдеру необходимо усвоить на этом примере, что даже в случае потерь в 15 последовательных сделках, что является немного преувеличенной выборкой, приходится любой ценой избегать риска полного падения. Все что для этого необходимо предпринять трейдеру – это выбрать подходящую стратегию управления риском, которую можно применять также на более прибыльной территории, после периода потерь на дродауне.

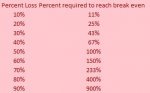

Также необходимо учитывать тот факт, что в расчет денежных сумм, которые вам необходимо заработать для того чтобы покрыть возможные убытки, стоит включить показатели вышеописанных возможных расходов на просадку. Многие начинающие трейдеры считают, что при потерях в 10%, для того, чтобы покрыть расходы на убытки достаточно будет вернуть 10%. Но это не так. Если вы начинаете торги, имея на руках $100, и теряете на сделках 20%, то у вас остается $80. Однако если при следующей сделке вы вернете 20% от этой суммы ($80 * 20% = $16), то останетесь с $96, а это означает, что в этом случае вы несете 4% убытков. Из таблицы, расположенной ниже вы узнаете, какой процент прибыли необходимо предусмотреть, чтобы вернуть средства и окупить торговлю в случае возможного дродауна.

Ключом к выбору прибыльной стратегии торговли является использование стабильных механизмов по управлению капиталом, позволяющих ограничить потери на просадку, одновременно учитывающих устойчивое соотношение прибыли и риска, при которых вы значительно сможете увеличить прибыль при выигрыше, по сравнению с тем, что вы можете потерять в случае, если понесете значительные убытки. Стратегия данного типа позволит вам ограничить возможный дродаун, одновременно позволяя вам сохранить капитал и получить солидную прибыль.

Наиважнейшей целью трейдера является избежать так называемой «просадки». «Просадка» или «дродаун» определяется как сделка или несколько сделок с отрицательным результатом. Так называемый дродаун является индикатором отношения последних пиковых периодов капитала к последним периодам упадка капитала. Мера просадки обычно указывает на процентное соотношение пика к упадку. Дродаун измеряется от момента спада до начала нового подъема. Данный метод используется в том случае, когда нет возможности измерить прогиб до момента нового скачка. Как только достигается новый предел, высчитывается процент изменения от прошлой вершины до последней точки падения. Рассмотрим процесс вычисления просадки (дродауна) на следующем примере. В валютной паре EUR/USD ценовая разница равна .0327 = 1.5031 – 1.4704. Эта разница была измерена после последнего всплеска, в момент которого был создан новый пик в 1.5031 по отношению к предыдущему значению. Таким образом, легко вычислить и измерить просадку.

Во время торговли необходимо учитывать просадку, но ключом к успеху является умение ограничить дродаун портфельных рисков до определенного процента. Для того чтобы избежать резких просадок, необходимо довести ее до определенного стабильного процента от суммы портфеля, в зависимости от используемой трейдером стратегии. Наиболее верным способом измерения просадки является измерение толерантности риска. Границы риска также измеряются в процентном соотношении.

Например, вы готовы понести убытки в размере 10% от общей суммы инвестиций, для того чтобы не потерять возможный шанс на получение высоких прибылей (вместо другого варианта инвестиции: вклада средств на сберегательный счет в банке). Если вам знакома такая ситуация, то вы сможете сказать, что толерантность риска или рискоустойчивость инвестора составляет в процентном отношении 10%.

Принимая данный факт во внимание, при выборе инвестиционной стратегии, вы сможете выбирать стратегию со статистическими данными по максимальной просадке в 10% или менее. Если же вы выберете стратегию с максимальным дродауном в 20%, то есть высокий шанс на то, что она окажется достаточно высокой по отношению к предполагаемым показателям по толерантности к рискам, что может сигнализировать о потенциальных потерях на инвестиции. Термин «максимальная просадка» используется для определения худшего исторического показателя по просадке, у определенного, конкретно взятого трейдера, или же, при использовании определенной стратегии торгов с самого начала процесса трейдинга. Данные вычисления позволяют инвесторам взглянуть на перспективу исторического развития данной стратегии трейдинга, чтобы оценить максимальный потенциальный объем убытков от самого пика до последней точки падения.

В таблице, расположенной ниже, можно оценить разницу в структуре рисков по каждой из отдельно взятых сделок, взглянув на уровень просадки каждой из выбранных стратегий за определенный период времени. В двух описанных ниже примерах можно увидеть разницу между максимальным дродауном в 2% в ряде сделок, и в таком же количестве сделок, общим числом в 15, с максимальной просадкой в 10% за одинаковый период торгов. При использовании стратегии с максимальной просадкой в 2% за период, состоящий из 15 последовательных убыточных сделок, общий дродаун за период торгов составит 26%. В других графах таблицы можно увидеть, что торги с 10% риском за каждую сделку приведут к 79% дродауну за тот же период, состоящий из 15 сделок. Трейдеру необходимо усвоить на этом примере, что даже в случае потерь в 15 последовательных сделках, что является немного преувеличенной выборкой, приходится любой ценой избегать риска полного падения. Все что для этого необходимо предпринять трейдеру – это выбрать подходящую стратегию управления риском, которую можно применять также на более прибыльной территории, после периода потерь на дродауне.

Также необходимо учитывать тот факт, что в расчет денежных сумм, которые вам необходимо заработать для того чтобы покрыть возможные убытки, стоит включить показатели вышеописанных возможных расходов на просадку. Многие начинающие трейдеры считают, что при потерях в 10%, для того, чтобы покрыть расходы на убытки достаточно будет вернуть 10%. Но это не так. Если вы начинаете торги, имея на руках $100, и теряете на сделках 20%, то у вас остается $80. Однако если при следующей сделке вы вернете 20% от этой суммы ($80 * 20% = $16), то останетесь с $96, а это означает, что в этом случае вы несете 4% убытков. Из таблицы, расположенной ниже вы узнаете, какой процент прибыли необходимо предусмотреть, чтобы вернуть средства и окупить торговлю в случае возможного дродауна.

Ключом к выбору прибыльной стратегии торговли является использование стабильных механизмов по управлению капиталом, позволяющих ограничить потери на просадку, одновременно учитывающих устойчивое соотношение прибыли и риска, при которых вы значительно сможете увеличить прибыль при выигрыше, по сравнению с тем, что вы можете потерять в случае, если понесете значительные убытки. Стратегия данного типа позволит вам ограничить возможный дродаун, одновременно позволяя вам сохранить капитал и получить солидную прибыль.