Viktor_Pro

Почетный гражданин

Евро снижается до минимума с марта, т.к. Драги защищает текущий курс QE

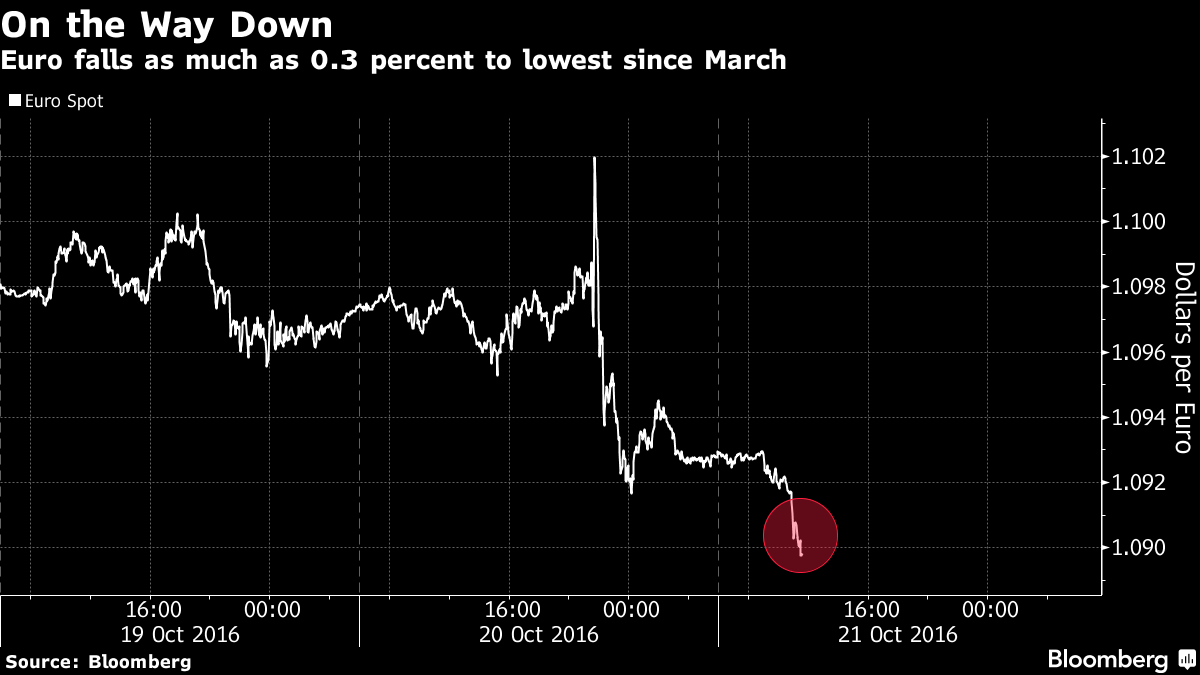

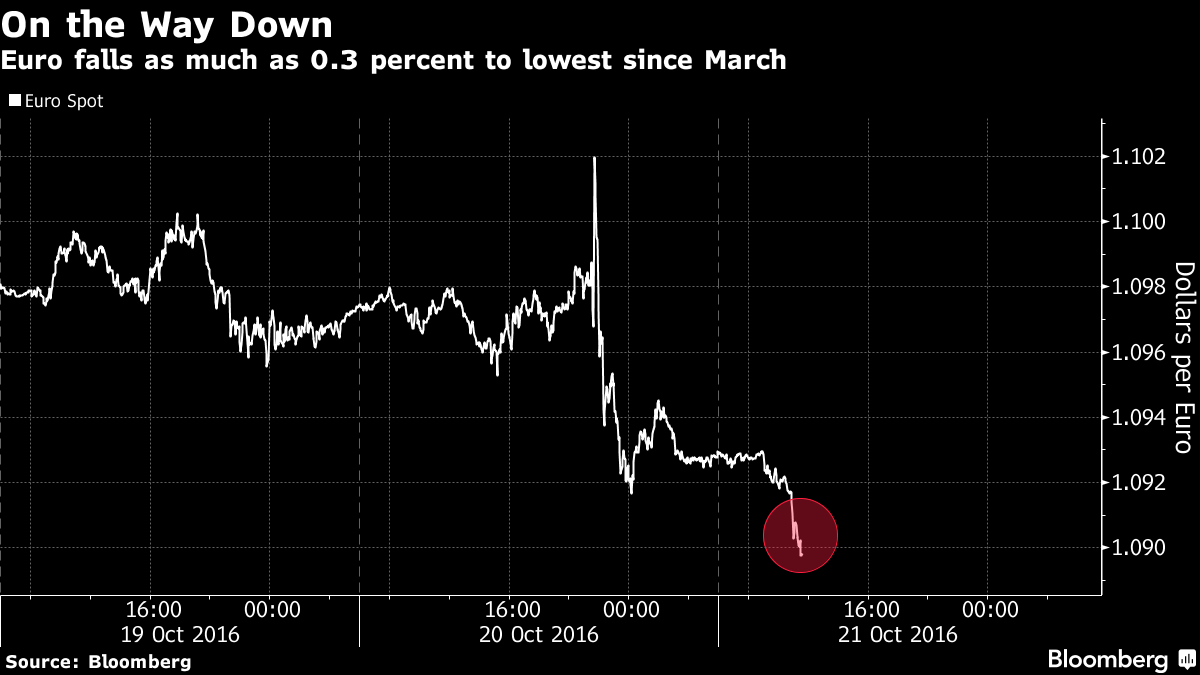

Евро снизился до минимума с марта после того, как Драги сигнализировал в четверг о том, что количественное смягчение не будет “внезапно” прекращено, таким образом, теперь инвесторам необходимо подождать, по крайней мере, до декабря, чтобы появились какие-то новости об изменениях в политике.

Единая валюта устремилась к третьей неделе подряд снижения после того, как президент ЕЦБ заявил о том, что ни сворачивание, ни расширение программы закупок облигаций не обсуждалось на заседании. Евро потерял 2.9% в этом месяце, торгуясь в наиболее жестком квартальном диапазоне против доллара в течение трех месяцев вплоть по сентябрь. По мнению ведущего рыночного аналитика ThinkMarkets в Сингапуре Мэтта Симпсона, евро может снизиться еще на 0.7%.

Евро снизился на 0.2% до $1.0909 по состоянию на 7:19 в Лондоне после снижения почти до $1.0896 - минимума с 10 марта. Валюта потеряла 0.6% на этой неделе. Симсон прогнозирует, что она устремится к $1.0830. Беспрецедентный план QE был придуман для того, чтобы придать импульс инфляции и экономическому росту. Стимулирующая денежно-кредитная политика была направлена на снижение валюты, что должно было потенциально принести выгоду экономике за счет удешевления экспорта и роста потребительских цен. Драги заявил в четверг о том, что внезапный конец QE маловероятен. ЕЦБ сохранил процентные ставки и план программы закупок активов неизменными, что и прогнозировалось экономистами в исследовании Bloomberg. Индекс доллара Bloomberg, отслеживающий позиции валюты против 10 основных, подрос на 0.1%. Трейдеры фьючерсами закладывают вероятность повышения ставок около 68% к декабрю с 66% в конце прошлой недели.

Euro Falls to Lowest Since March as Draghi Guarded on QE Course, Bloomberg, Oct 21

Евро снизился до минимума с марта после того, как Драги сигнализировал в четверг о том, что количественное смягчение не будет “внезапно” прекращено, таким образом, теперь инвесторам необходимо подождать, по крайней мере, до декабря, чтобы появились какие-то новости об изменениях в политике.

Единая валюта устремилась к третьей неделе подряд снижения после того, как президент ЕЦБ заявил о том, что ни сворачивание, ни расширение программы закупок облигаций не обсуждалось на заседании. Евро потерял 2.9% в этом месяце, торгуясь в наиболее жестком квартальном диапазоне против доллара в течение трех месяцев вплоть по сентябрь. По мнению ведущего рыночного аналитика ThinkMarkets в Сингапуре Мэтта Симпсона, евро может снизиться еще на 0.7%.

Евро снизился на 0.2% до $1.0909 по состоянию на 7:19 в Лондоне после снижения почти до $1.0896 - минимума с 10 марта. Валюта потеряла 0.6% на этой неделе. Симсон прогнозирует, что она устремится к $1.0830. Беспрецедентный план QE был придуман для того, чтобы придать импульс инфляции и экономическому росту. Стимулирующая денежно-кредитная политика была направлена на снижение валюты, что должно было потенциально принести выгоду экономике за счет удешевления экспорта и роста потребительских цен. Драги заявил в четверг о том, что внезапный конец QE маловероятен. ЕЦБ сохранил процентные ставки и план программы закупок активов неизменными, что и прогнозировалось экономистами в исследовании Bloomberg. Индекс доллара Bloomberg, отслеживающий позиции валюты против 10 основных, подрос на 0.1%. Трейдеры фьючерсами закладывают вероятность повышения ставок около 68% к декабрю с 66% в конце прошлой недели.

Euro Falls to Lowest Since March as Draghi Guarded on QE Course, Bloomberg, Oct 21