Viktor_Pro

Почетный гражданин

Фунт торгуется как валюта развивающегося рынка

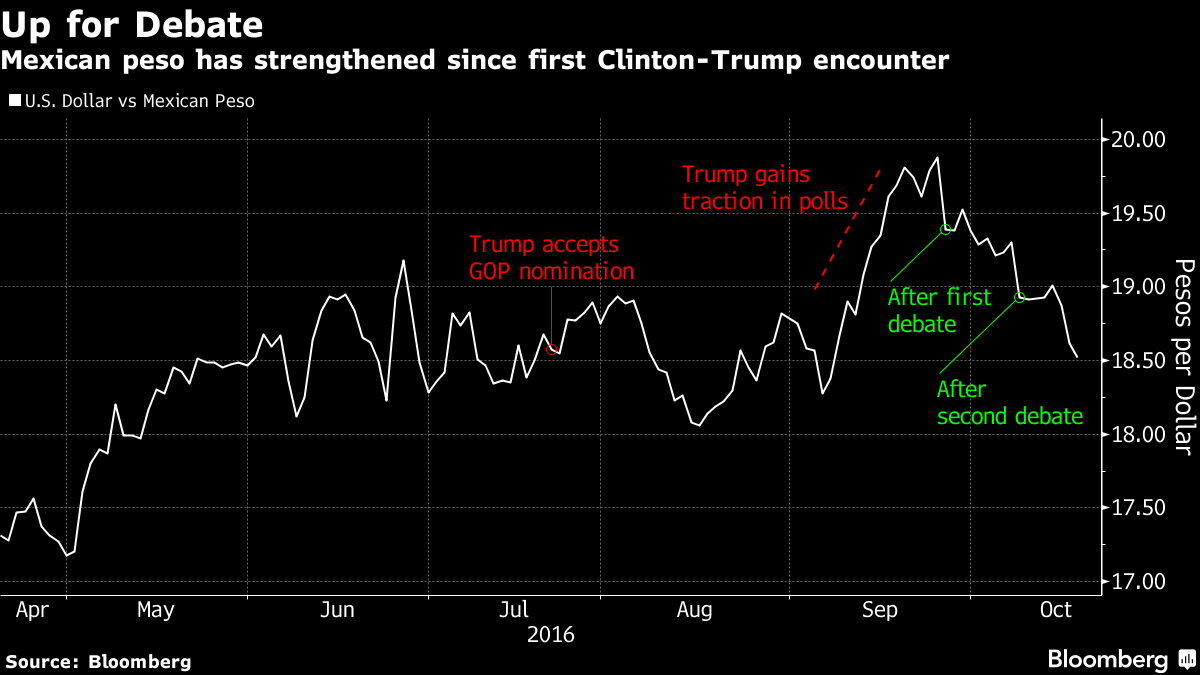

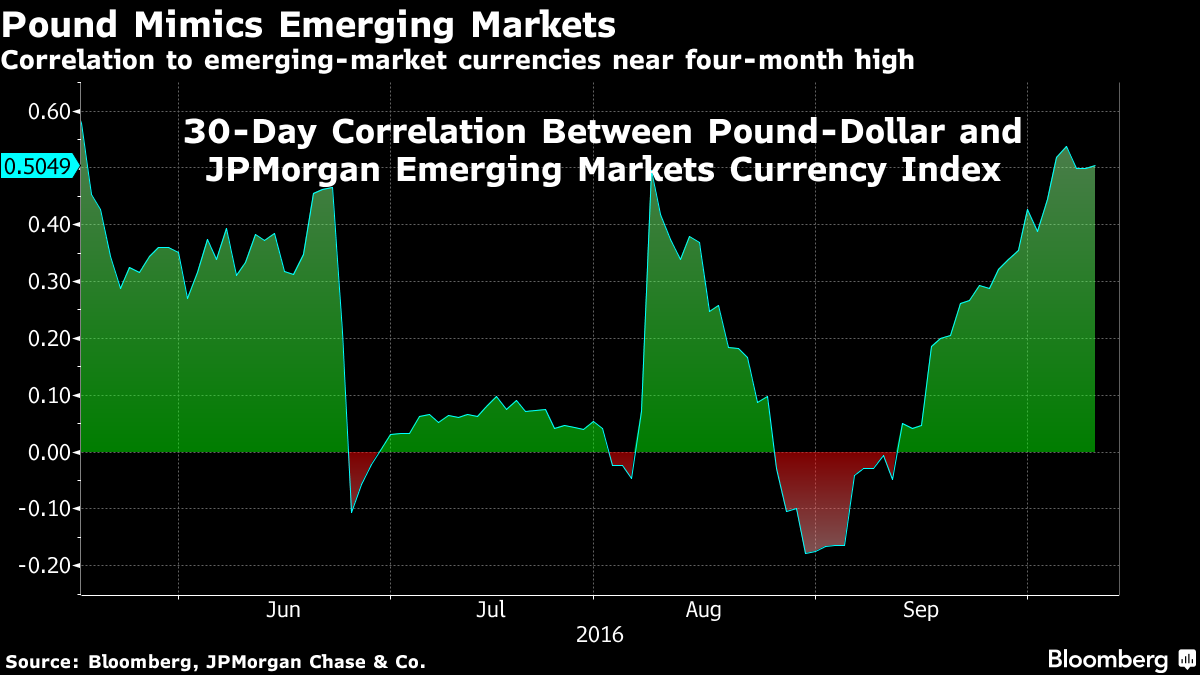

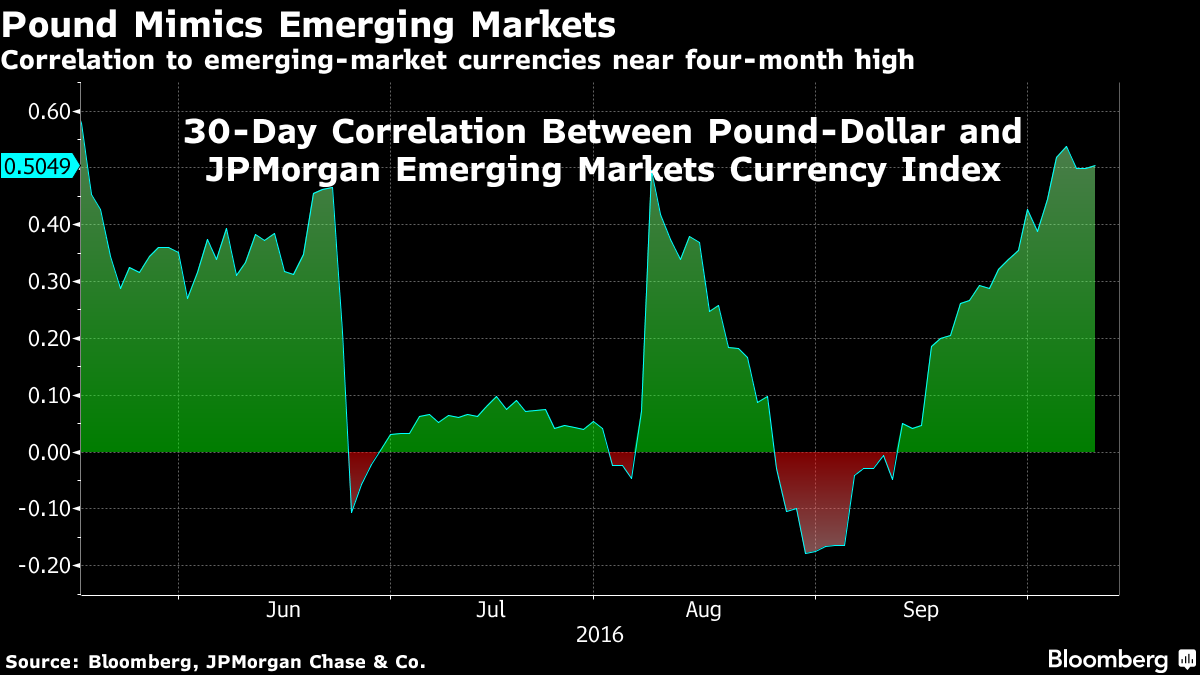

Британский фунт - это новый мексиканский песо? Британские рынки сейчас “танцуют” под бит развивающихся рынков, так как тяжелейшая распродажа фунта в этом месяце спровоцировала рост доходности государственного долга, а инвесторы начали переоценивать риски для Британии. На фоне растущих опасений в том, что Британия существенно пострадает из-за решения выйти из состава ЕС, корреляция между динамикой фунта и индексом валют развивающихся рынков подскочила до уровней, которые последний раз фиксировались в преддверии голосования Brexit.

“Инвесторы все больше и больше рассматривают британские активы в свете развивающихся рынков на фоне фундаментальной переоценки среднесрочных и долгосрочных перспектив страны”, - заявил Крис Сциклуна, лондонский стратег в Daiwa Capital Markets Europe Ltd. Во вторник фунт снижался четвертый день подряд, просев на 0.49% до $1.2296 по состоянию на 5:50 утра, что привело снижение с начала года против доллара до 17%, таким образом, это худшие результаты среди 16 основных валют.

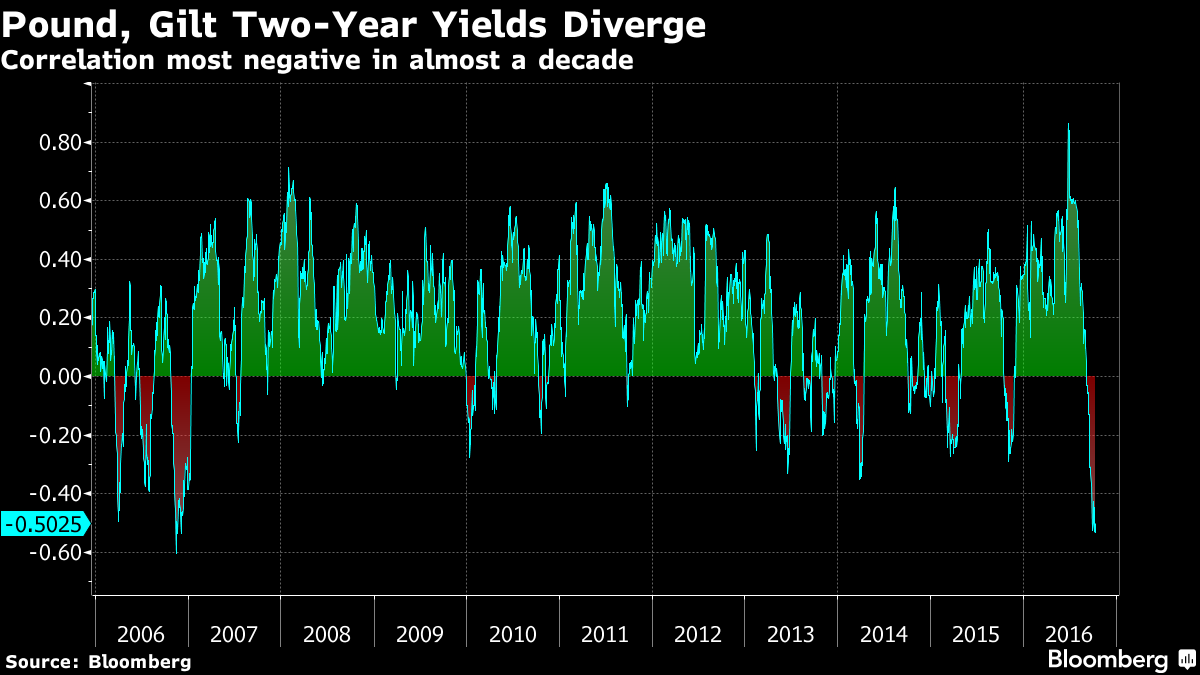

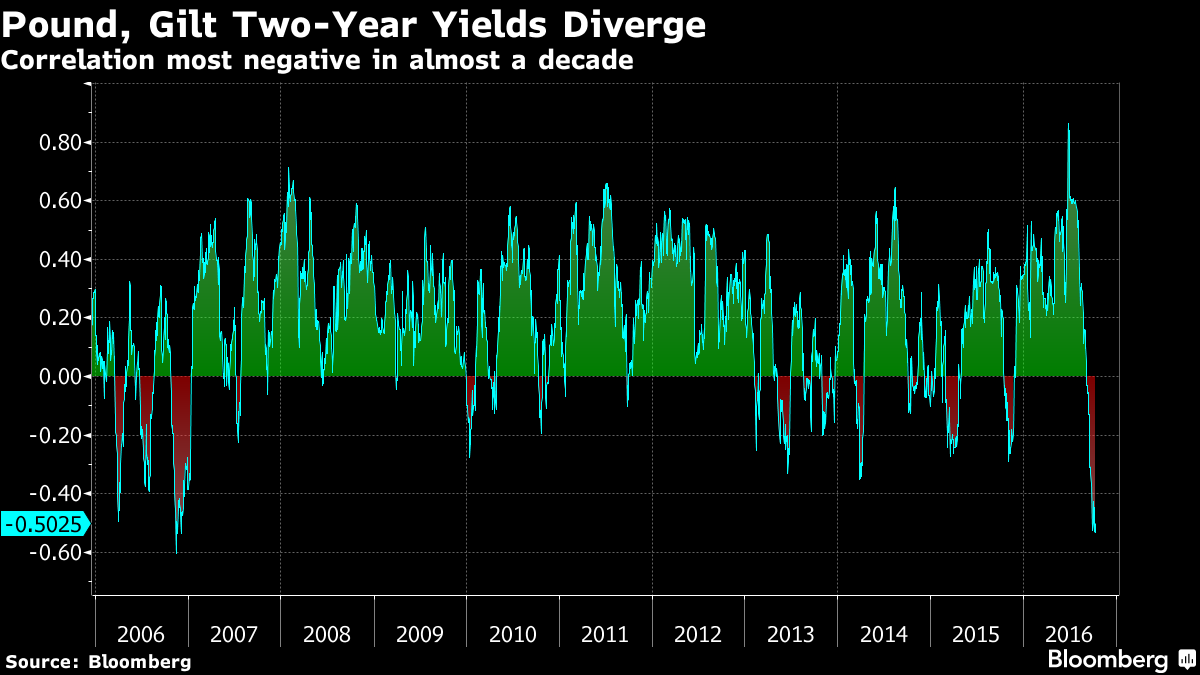

В то время как облигации развитых стран обычно выигрывают за счет нервозности на рынках, сейчас динамика разворачивается, так как фунт и гособлигации падают в тандеме, доходность британских десятилеток составляет 0.98% в сравнении с 0.52% в середине августа. Хотя глобальные рынки облигаций распродавались в этом месяце на фоне ожиданий в отношении ужесточения денежно-кредитной политики, доходность британских ценных бумаг опережала рост в США и еврозоне. Корреляция между фунтом и доходностью двухлеток находится на минимуме за десятилетие. “Низкая производительность британских ценных бумаг в сочетании с распродажей фунта, указывает на то, что британские рынки не пользуются выгодами резервного статуса британской валюты”, - заявил Джордан Рочестер, валютный стратег в Nomura Holdings Plc.

Sterling Is Trading Like an Emerging Market Currency, Bloomberg, Oct 11

Британский фунт - это новый мексиканский песо? Британские рынки сейчас “танцуют” под бит развивающихся рынков, так как тяжелейшая распродажа фунта в этом месяце спровоцировала рост доходности государственного долга, а инвесторы начали переоценивать риски для Британии. На фоне растущих опасений в том, что Британия существенно пострадает из-за решения выйти из состава ЕС, корреляция между динамикой фунта и индексом валют развивающихся рынков подскочила до уровней, которые последний раз фиксировались в преддверии голосования Brexit.

“Инвесторы все больше и больше рассматривают британские активы в свете развивающихся рынков на фоне фундаментальной переоценки среднесрочных и долгосрочных перспектив страны”, - заявил Крис Сциклуна, лондонский стратег в Daiwa Capital Markets Europe Ltd. Во вторник фунт снижался четвертый день подряд, просев на 0.49% до $1.2296 по состоянию на 5:50 утра, что привело снижение с начала года против доллара до 17%, таким образом, это худшие результаты среди 16 основных валют.

В то время как облигации развитых стран обычно выигрывают за счет нервозности на рынках, сейчас динамика разворачивается, так как фунт и гособлигации падают в тандеме, доходность британских десятилеток составляет 0.98% в сравнении с 0.52% в середине августа. Хотя глобальные рынки облигаций распродавались в этом месяце на фоне ожиданий в отношении ужесточения денежно-кредитной политики, доходность британских ценных бумаг опережала рост в США и еврозоне. Корреляция между фунтом и доходностью двухлеток находится на минимуме за десятилетие. “Низкая производительность британских ценных бумаг в сочетании с распродажей фунта, указывает на то, что британские рынки не пользуются выгодами резервного статуса британской валюты”, - заявил Джордан Рочестер, валютный стратег в Nomura Holdings Plc.

Sterling Is Trading Like an Emerging Market Currency, Bloomberg, Oct 11

Последнее редактирование модератором: