Viktor_Pro

Почетный гражданин

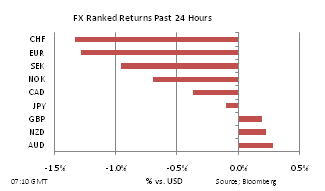

Негативные силы по свисси исчезают

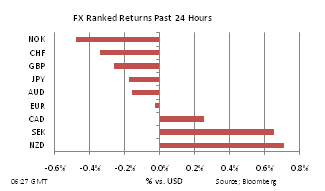

И вновь швейцарский франк привлекает внимание форекса этим утром: пара EUR/CHF третий день подряд падает. Волатильность последнего месяца была беспрецедентной в недавней истории. Мы увидели 1-месячную волатильность по паре USD/CHF выше, чем для доллара и фунта с начала августа (чего не было три года), волатильность франка вдвое выше в сравнении со стерлингом. Если активность продолжится в том же духе, что и последние пару дней, тогда, похоже, волатильность останется на тех же повышенных уровнях.

Почему вновь рост? После заявления правительства о мерах поддержки внутренней экономики, по большей части, власти играют роль пожарного. Похоже, им хорошо известно, что их политические возможности имеют ограниченное влияние на фоне глобальных сил. Мы находимся в ситуации, когда многие развивающиеся рынки в лучшем кредитном состоянии, нежели развитые, однако Швейцария – исключение из правил. Инвесторы готовы к издержкам по балансу в обмен на ожидаемый рост свисси. Кроме того, политический инструментарий по налогообложению иностранных вкладов в швейцарских франках может рассматриваться в качестве разжигания раунда интервенционных валютных войн, что плохо пойдет на глобальном уровне, хотя для этого есть обоснованные причины. Кроме того, тот факт, что власти отошли от возможной привязки к евро (что никогда не было жизнеспособным вариантом, на наш взгляд), сыграл свою роль в росте. Вновь Швейцарию могут ожидать трудные времена.

И вновь швейцарский франк привлекает внимание форекса этим утром: пара EUR/CHF третий день подряд падает. Волатильность последнего месяца была беспрецедентной в недавней истории. Мы увидели 1-месячную волатильность по паре USD/CHF выше, чем для доллара и фунта с начала августа (чего не было три года), волатильность франка вдвое выше в сравнении со стерлингом. Если активность продолжится в том же духе, что и последние пару дней, тогда, похоже, волатильность останется на тех же повышенных уровнях.

Почему вновь рост? После заявления правительства о мерах поддержки внутренней экономики, по большей части, власти играют роль пожарного. Похоже, им хорошо известно, что их политические возможности имеют ограниченное влияние на фоне глобальных сил. Мы находимся в ситуации, когда многие развивающиеся рынки в лучшем кредитном состоянии, нежели развитые, однако Швейцария – исключение из правил. Инвесторы готовы к издержкам по балансу в обмен на ожидаемый рост свисси. Кроме того, политический инструментарий по налогообложению иностранных вкладов в швейцарских франках может рассматриваться в качестве разжигания раунда интервенционных валютных войн, что плохо пойдет на глобальном уровне, хотя для этого есть обоснованные причины. Кроме того, тот факт, что власти отошли от возможной привязки к евро (что никогда не было жизнеспособным вариантом, на наш взгляд), сыграл свою роль в росте. Вновь Швейцарию могут ожидать трудные времена.