Viktor_Pro

Почетный гражданин

Вероятно снижение ставки от РБА

Хотя [ www.fxteam.ru/forex/economic-calendar/2012_06.html#20984 ] РБА понижал ставку по 25 пунктов в ноябре и декабре, есть вероятность того, что он настроен еще на одно снижение по итогам встречи предстоящей ночью. Как подтвердили [ www.fxteam.ru/forex/economic-calendar/2012_06.html#20969 ] данные по розничным продажам, опубликованные рано утром в понедельник, потребители остаются крайне вялыми, а объем торговли почти не изменился за последний квартал прошлого года. Рынок труда – инертный, цены на жилье падают, мировые финансовые условия ужесточились, а инфляционное давление – ослабло. Совершенно понятно, что экономике нужна еще одна порция монетарного лекарства, тем более чтобы противостоять более жесткой фискальной политике.

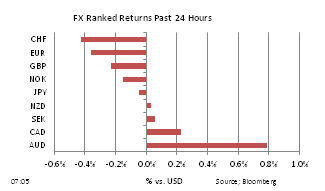

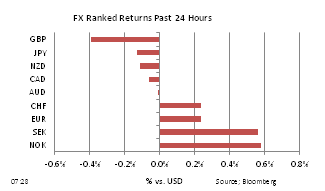

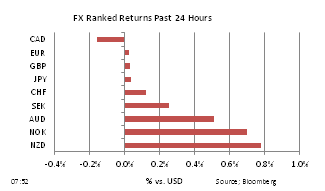

Еще одно снижение ставки на четверть пункта до 4,0% в значительной степени уже заложено в котировки, так что не должно вызвать серьезной реакции рынка. На самом деле, снижение осси ниже 1,07 сегодня утром в большей степени являлось результатом укрепления доллара США в ответ на сильные пятничные [ www.fxteam.ru/forex/fxteam-news/32967.html ] данные по занятости и слабости евро вследствие [ www.fxteam.ru/forex/fundamental/?action=show&id=5252 ] последних событий в Греции. В относительном выражении, осси по-прежнему чувствует себя неплохо против единой валюты, оставаясь ниже 1,22 и фунта, находясь у 1,47.

Если все взвесить, то трейдеры и инвесторы держат австралийскую валюту на хорошем счету, несмотря на трудности в ее экономике.

Хотя [ www.fxteam.ru/forex/economic-calendar/2012_06.html#20984 ] РБА понижал ставку по 25 пунктов в ноябре и декабре, есть вероятность того, что он настроен еще на одно снижение по итогам встречи предстоящей ночью. Как подтвердили [ www.fxteam.ru/forex/economic-calendar/2012_06.html#20969 ] данные по розничным продажам, опубликованные рано утром в понедельник, потребители остаются крайне вялыми, а объем торговли почти не изменился за последний квартал прошлого года. Рынок труда – инертный, цены на жилье падают, мировые финансовые условия ужесточились, а инфляционное давление – ослабло. Совершенно понятно, что экономике нужна еще одна порция монетарного лекарства, тем более чтобы противостоять более жесткой фискальной политике.

Еще одно снижение ставки на четверть пункта до 4,0% в значительной степени уже заложено в котировки, так что не должно вызвать серьезной реакции рынка. На самом деле, снижение осси ниже 1,07 сегодня утром в большей степени являлось результатом укрепления доллара США в ответ на сильные пятничные [ www.fxteam.ru/forex/fxteam-news/32967.html ] данные по занятости и слабости евро вследствие [ www.fxteam.ru/forex/fundamental/?action=show&id=5252 ] последних событий в Греции. В относительном выражении, осси по-прежнему чувствует себя неплохо против единой валюты, оставаясь ниже 1,22 и фунта, находясь у 1,47.

Если все взвесить, то трейдеры и инвесторы держат австралийскую валюту на хорошем счету, несмотря на трудности в ее экономике.