Viktor_Pro

Почетный гражданин

Гринспен предполагает, что цены на нефть могли достигнуть дна на $40

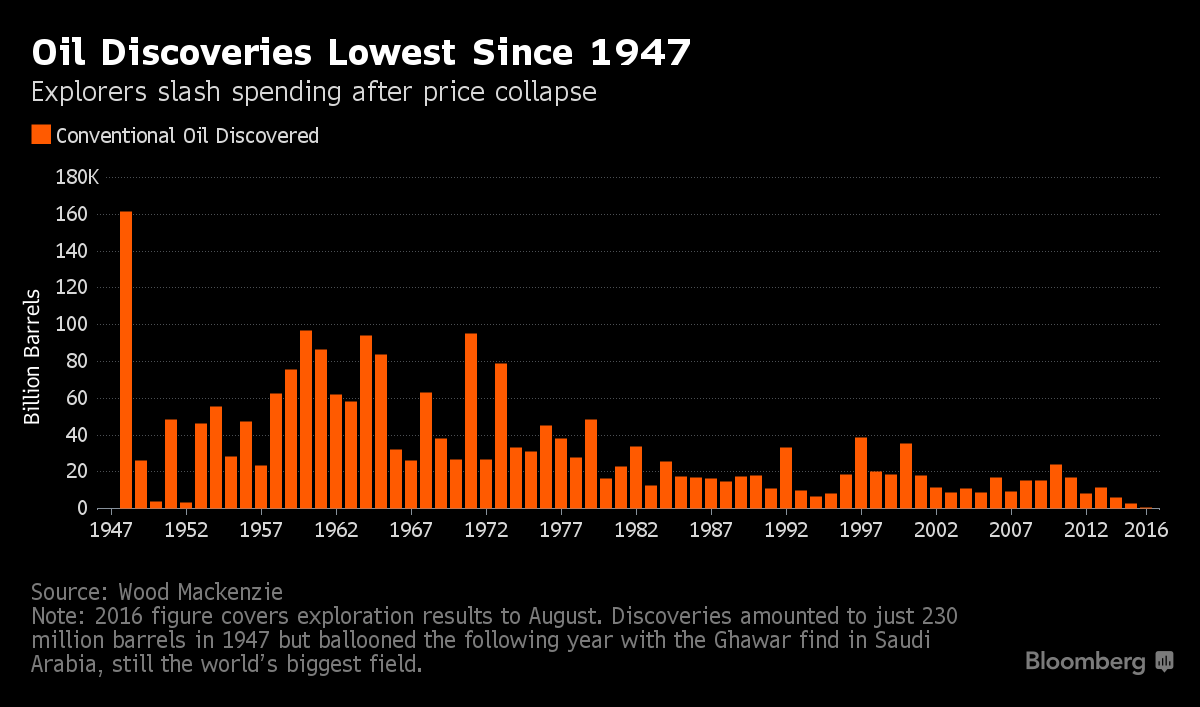

Бывший председатель ФРС Алан Гринспен предположил, что цены на нефть могли, вероятно, достигнуть дна на уровне около $40 за баррель после снижения более чем на 20% в течение прошедших двух месяцев, оказавшись на территории медвежьего рынка. “Мне довольно сложно представить себе, что цены пойдут существенно ниже, тем не менее, и такое может случиться”, - заявил Гринспен в среду.

Гринспен ожидает, что нефть будет торговаться в диапазоне $40-$50 за баррель в течение следующих нескольких лет. Цена на уровне $50 может быть достаточной для того, чтобы воодушевить сланцевых производителей в США. Нефтяные фьючерсы торговались около $42 за баррель в Нью-Йорке в четверг, тогда как максимальный уровень закрытия 2016 года был на $51.23, зафиксированный 8 июня.

Гриспен также сделал следующие комментарии:

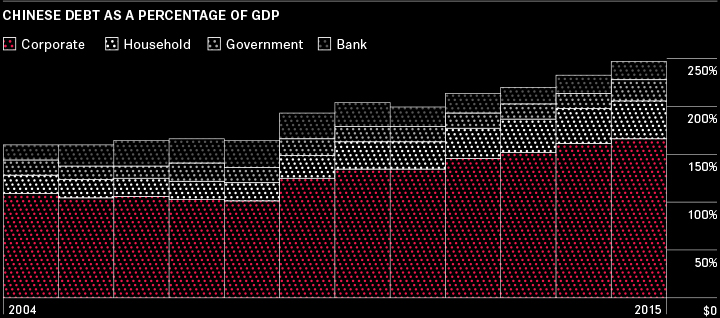

Китайская экономическая система “неустойчива” из-за того, что правительство фактически покрывает все убытки. Они начали двигаться с правильном направлении, пытаясь изменить такой порядок дел, тем не менее, развернули курс, так как начали сталкиваться с политической оппозицией.

Гриспен был удивлен высокими объемами продаж автомобилей в прошлом месяце, и он предупредил о том, что существуют ограничения глубины влияния потребительских расходов на экономику, учитывая, что деловые инвестиции были на низком уровне.

Федеральное правительство США должно управлять профицитом бюджета, а не дефицитом, чтобы располагать средствами для выплаты пенсий. Профицит бюджета должен составлять около 3% от ВВП или более.

Greenspan Suggests Oil Prices Have Probably Bottomed Out at $40, Bloomberg, Aug 04

Бывший председатель ФРС Алан Гринспен предположил, что цены на нефть могли, вероятно, достигнуть дна на уровне около $40 за баррель после снижения более чем на 20% в течение прошедших двух месяцев, оказавшись на территории медвежьего рынка. “Мне довольно сложно представить себе, что цены пойдут существенно ниже, тем не менее, и такое может случиться”, - заявил Гринспен в среду.

Гринспен ожидает, что нефть будет торговаться в диапазоне $40-$50 за баррель в течение следующих нескольких лет. Цена на уровне $50 может быть достаточной для того, чтобы воодушевить сланцевых производителей в США. Нефтяные фьючерсы торговались около $42 за баррель в Нью-Йорке в четверг, тогда как максимальный уровень закрытия 2016 года был на $51.23, зафиксированный 8 июня.

Гриспен также сделал следующие комментарии:

Китайская экономическая система “неустойчива” из-за того, что правительство фактически покрывает все убытки. Они начали двигаться с правильном направлении, пытаясь изменить такой порядок дел, тем не менее, развернули курс, так как начали сталкиваться с политической оппозицией.

Гриспен был удивлен высокими объемами продаж автомобилей в прошлом месяце, и он предупредил о том, что существуют ограничения глубины влияния потребительских расходов на экономику, учитывая, что деловые инвестиции были на низком уровне.

Федеральное правительство США должно управлять профицитом бюджета, а не дефицитом, чтобы располагать средствами для выплаты пенсий. Профицит бюджета должен составлять около 3% от ВВП или более.

Greenspan Suggests Oil Prices Have Probably Bottomed Out at $40, Bloomberg, Aug 04