FXWizard

Гуру форума

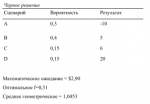

Затем перейдем к следующему сценарию под названием «Кризис» с вероятностью 0,2 проигрыша 200 000 долларов. Наш результат наихудшего случая все еще -$500 000. Значение f, с которым мы работаем, по-прежнему 0,01, поэтому число, на которое надо разделить результат этого сценария, составляет 50 000 000 долларов:

-$200 000/$50 000 000 = -0,004

Проведем дальнейшие вычисления для получения HPR:

1 + (-0,004) = 0,996 0,99^0,2 = 0,9991987169

Если мы рассмотрим остальные сценарии при тестируемом значении f=0,01, то найдем три значения HPR, соответствующие последним 3 сценариям:

Застой 1,0

Мир 1,004487689

Процветание 1,000990622

После того как найдены все HPR для данного значения f, необходимо перемножить полученные HPR:

0,9989954713*0,9991987169*1,0*1,004487689 * 1,000990622=1,003667853

Мы получили промежуточное TWR = 1,003667853. Следующим шагом будет возведение этого значения в степень, равную единице, деленной на сумму вероятностей. Так как сумма вероятностей составляет 1, то, чтобы получить среднее геометрическое, TWR возведем в степень 1. Таким образом, среднее геометрическое равно в этом случае TWR, то есть 1,003667853. Если, однако, убрать ограничение. что каждый сценарий должен иметь уникальную вероятность, то можно получить сумму вероятностей больше 1. В таком случае, чтобы получить среднее геометрическое, надо возвести TWR в степень, равную единице, деленной на эту сумму вероятностей.

Ответ, полученный в нашем примере, является средним геометрическим. соответствующим значению f= 0,01. Теперь перейдем к значению f= 0,02 и повторим весь процесс, пока не найдем среднее геометрическое, соответствующее этому f. Мы будем продолжать, пока не дойдем до такого значения f, которое даст наивысшее среднее геометрическое.

В нашем примере наивысшее среднее геометрическое достигается при f=0,57 и равно 1,1106. Разделив возможный результат наихудшего сценария (-$500 000) на отрицательное оптимальное f, мы получим 877 192,35 доллара. Другими словами, если корпорации АБВ надо разместить на рынке новый продукт в этой далекой стране, следует инвестировать именно эту сумму. С течением времени и развитием событий, когда изменятся возможные исходы и вероятности, изменится также и сумма f. Чем чаще корпорация АБВ будет учитывать эти изменения, тем более правильными будут ее решения. Отметьте. что если корпорация АБВ инвестирует в этот проект меньше 877 192,35 доллара. тогда она находится левее пика кривой f.

Это аналогично ситуации, когда у трейдера открыто слишком мало контрактов (по сравнению с оптимальным f). Если корпорация АБВ вкладывает в проект большую сумму, это аналогично ситуации, когда у трейдера открыто слишком много позиций.

Количество, рассмотренное здесь, является количеством денег, но это могут быть не только деньги, и метод будет работать. Данный подход можно использовать для любого количественного решения в среде благоприятной неопределенности .

-$200 000/$50 000 000 = -0,004

Проведем дальнейшие вычисления для получения HPR:

1 + (-0,004) = 0,996 0,99^0,2 = 0,9991987169

Если мы рассмотрим остальные сценарии при тестируемом значении f=0,01, то найдем три значения HPR, соответствующие последним 3 сценариям:

Застой 1,0

Мир 1,004487689

Процветание 1,000990622

После того как найдены все HPR для данного значения f, необходимо перемножить полученные HPR:

0,9989954713*0,9991987169*1,0*1,004487689 * 1,000990622=1,003667853

Мы получили промежуточное TWR = 1,003667853. Следующим шагом будет возведение этого значения в степень, равную единице, деленной на сумму вероятностей. Так как сумма вероятностей составляет 1, то, чтобы получить среднее геометрическое, TWR возведем в степень 1. Таким образом, среднее геометрическое равно в этом случае TWR, то есть 1,003667853. Если, однако, убрать ограничение. что каждый сценарий должен иметь уникальную вероятность, то можно получить сумму вероятностей больше 1. В таком случае, чтобы получить среднее геометрическое, надо возвести TWR в степень, равную единице, деленной на эту сумму вероятностей.

Ответ, полученный в нашем примере, является средним геометрическим. соответствующим значению f= 0,01. Теперь перейдем к значению f= 0,02 и повторим весь процесс, пока не найдем среднее геометрическое, соответствующее этому f. Мы будем продолжать, пока не дойдем до такого значения f, которое даст наивысшее среднее геометрическое.

В нашем примере наивысшее среднее геометрическое достигается при f=0,57 и равно 1,1106. Разделив возможный результат наихудшего сценария (-$500 000) на отрицательное оптимальное f, мы получим 877 192,35 доллара. Другими словами, если корпорации АБВ надо разместить на рынке новый продукт в этой далекой стране, следует инвестировать именно эту сумму. С течением времени и развитием событий, когда изменятся возможные исходы и вероятности, изменится также и сумма f. Чем чаще корпорация АБВ будет учитывать эти изменения, тем более правильными будут ее решения. Отметьте. что если корпорация АБВ инвестирует в этот проект меньше 877 192,35 доллара. тогда она находится левее пика кривой f.

Это аналогично ситуации, когда у трейдера открыто слишком мало контрактов (по сравнению с оптимальным f). Если корпорация АБВ вкладывает в проект большую сумму, это аналогично ситуации, когда у трейдера открыто слишком много позиций.

Количество, рассмотренное здесь, является количеством денег, но это могут быть не только деньги, и метод будет работать. Данный подход можно использовать для любого количественного решения в среде благоприятной неопределенности .