- Форум

- Торговля на фондовых биржах

- Обсуждение американских фондовых бирж (NYSE, NASDA

- Всё о фондовых рынках и инвесторах

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нем неправильно.

Необходимо обновить браузер или попробовать использовать другой.

Необходимо обновить браузер или попробовать использовать другой.

Фондовая биржа или форекс?

- Автор темы Bamboni

- Дата начала

Squadra Azzurra

Почетный гражданин

Так же как и вы не заметили о чем речь.глазки видать не заметили название поста?=)

dmitrytkachev

NYSE-трейдер

Обсуждение ТоСа проходит в соответствующей ветке форума.кто знает???????????????????? что творится с финкорсвимом???????? почему регистрацию заблокировали???????

dmitrytkachev

NYSE-трейдер

Многие говорят что главное подобрать "правильный и честный" ДЦ. Как видно даже это не поможет...

Источник _http://news.mail.ru/politics/15079934/?frommail=1

Швейцария готовится раскрыть аферу мирового масштаба

Швейцарские регуляторы намерены провести расследование на предмет манипуляций валютными курсами на рынке Forex. В сговоре подозреваются многочисленные банки по всему миру.

Швейцарский регулятор банковских рынков FINMA заявил в пятницу, что намерен провести расследование в отношении нескольких банков на предмет возможных нарушений на рынке Forex. В пресс-релизе организации говорится, что «FINMA тесно сотрудничает с властями других стран, так как вовлеченными могут оказаться многочисленные банки по всему миру».

Регулятор в сфере конкуренции, WEKO также намерен провести предварительное расследование с целью проверить подозрения о сговоре банков для манипулирования курсами-ориентирами на рынке, чей ежедневный объем торгов составляет порядка $5 трлн.

В июне британский орган по контролю над деятельностью финансовых учреждений FCA уже заявлял, что проверял сообщения о том, что некоторые банки делятся информацией между собой о предстоящих покупках клиентов, чтобы повлиять на курсы-ориентиры. Однако о сотрудничестве FCA с швейцарскими регуляторами пока не сообщается.

Пока имена банков, чья деятельность привлекла внимание регуляторов, не сообщается. Известно, что крупнейшими дилерами на рынке являются UBS, Deutsche Bank, Citigroup и Barclays. Однако ни один из них не предоставил комментария по начавшемуся расследованию.

Если факт нарушений подтвердится, то манипуляции на Forex могут послужить поводом для второго глобального расследования, по масштабу аналогичного скандалу вокруг LIBOR. Напомним, что скандал с лондонской межбанковской ставкой предложения (LIBOR) привел к тому, что американские и британский регуляторы оштрафовали Barclays, Royal Bank of Scotland, UBS и Icap на общую сумму $2,7 млрд, а семи сотрудникам этих банков были выдвинуты обвинения. При этом количество обвиняемых может возрасти.

Источник _http://news.mail.ru/politics/15079934/?frommail=1

dmitrytkachev

NYSE-трейдер

Регуляторы начали изучение переписки трейдеров

В рамках дела по расследованию манипуляций на валютных рынках финансовые регуляторы западных стран намерены изучить переписку трейдеров крупных банков. Переписка сотрудников Barclays Plc, Citigroup Inc. и Royal Bank of Scotland Plc (RBS) будет проанализирована регуляторами Британии, Евросоюза, США и Швейцарии.

Будет изучен архив группы трейдеров, которые в режиме онлайн обменивались сообщениями через терминалы Bloomberg. Трейдеры делились между собой информацией о деталях сделок, открытых позициях. Сообщения включали детали по его торговым операциями и являются одними из многочисленных сообщений, которые рассматриваются Управлением по финансовому регулированию и надзору Великобритании. Расследование охватывает манипуляции на рынке, объем которого составляет $5,3 трлн в сутки, и действия трейдеров могли повлиять на размеры накоплений граждан и пенсии.

Источник _http://smart-lab.ru/blog/news/146439.php

dmitrytkachev

NYSE-трейдер

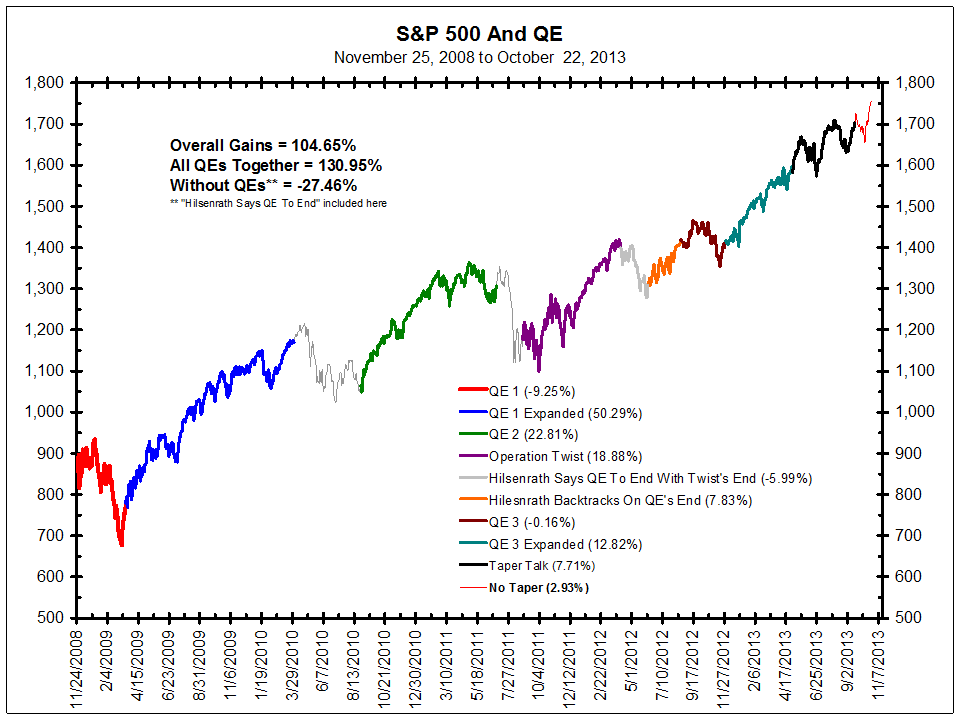

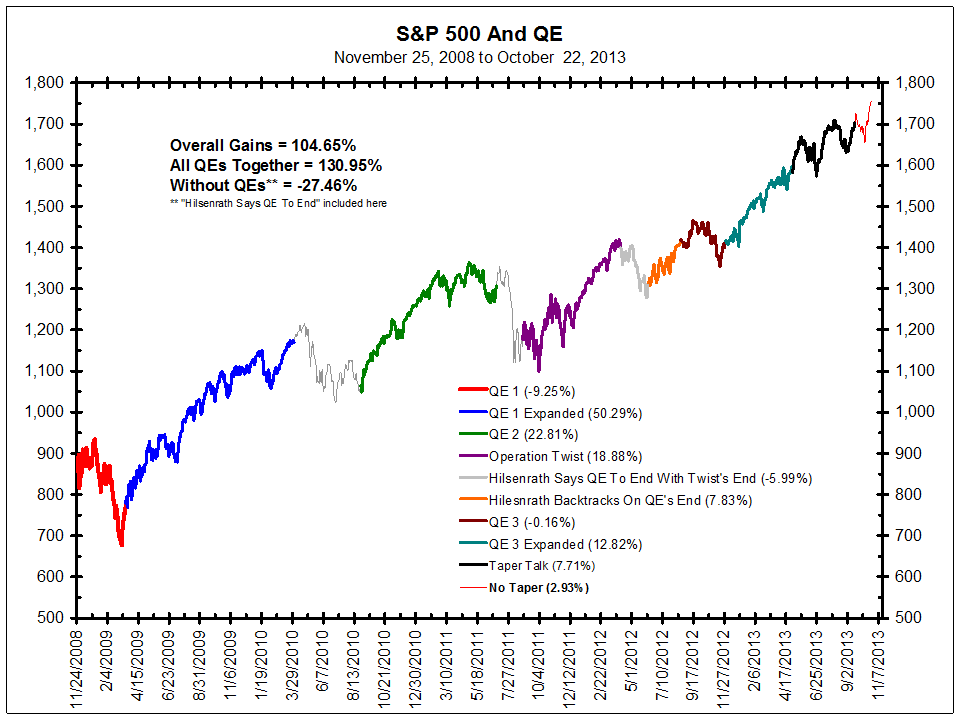

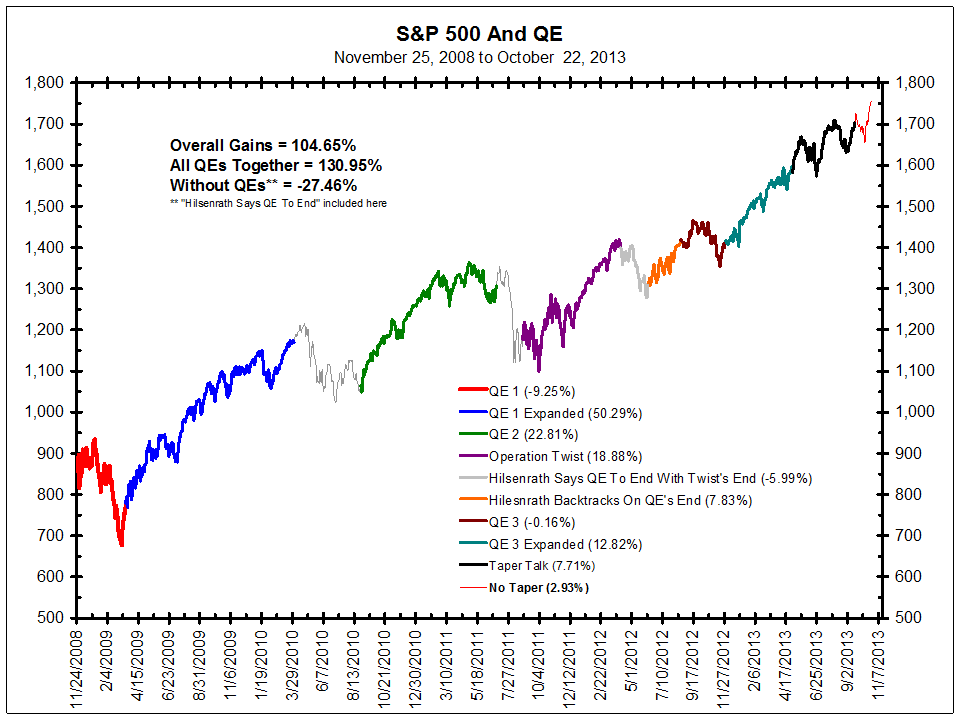

Еще одна свежая картинка о том откуда деньги на фондовом рынке и кто там теряет.

Как сильно повлияло QE на рост S&P500?

Как сильно повлияло QE на рост S&P500?

4er58

Почетный гражданин

Еще одна свежая картинка о том откуда деньги на фондовом рынке и кто там теряет.

Как сильно повлияло QE на рост S&P500?

а что такое QE ?

Sergey Kovalyov

Элитный участник

а что такое QE ?

Первая же ссылка в гугле:

http://en.wikipedia.org/wiki/Quantitative_easing

4er58

Почетный гражданин

Первая же ссылка в гугле:

http://en.wikipedia.org/wiki/Quantitative_easing

Понятно , спасибо тому же гуглскому переводчику .

Немного не по теме ,но сделал для себя вывод : как бы власти бы не изгалались ,над выдумыванием новых финансовых ухищрений , инфляцию не остановить , наоборот ,загоняют страну все глубже и глубже в долговую задницу, потом скорее всего отыграются на ком нить , может на той же Японии , у последних уже есть иммунитет ...

dmitrytkachev

NYSE-трейдер

Выкладывал ролик, объясняется что же всетаки делают и кого куда загоняют. Рекомендую.сделал для себя вывод : как бы власти бы не изгалались ,над выдумыванием новых финансовых ухищрений , инфляцию не остановить , наоборот ,загоняют страну все глубже и глубже в долговую задницу...

Последнее редактирование:

Lisyara

Местный знаток

Япония сама в долгах нефиговых. У США долг на самом деле не так и страшен, как его рисуют. Если вычесть что им должны, то получится их долг около 20% от ВВП. Да и вообще, в нашем мире каждый кому-нибудь что-нибудь долженПонятно , спасибо тому же гуглскому переводчику .

Немного не по теме ,но сделал для себя вывод : как бы власти бы не изгалались ,над выдумыванием новых финансовых ухищрений , инфляцию не остановить , наоборот ,загоняют страну все глубже и глубже в долговую задницу, потом скорее всего отыграются на ком нить , может на той же Японии , у последних уже есть иммунитет ...

Lisyara

Местный знаток

Да, смотрел, интересно. Явно показаны недостатки нынешней финансовой системы. Только кто бы альтернативу предложил...Выкладывал ролик, объясняется что же всетаки делают и кого куда загоняют. Рекомендую.

dmitrytkachev

NYSE-трейдер

А ваш ДЦ отвечает за свои сбои и ошибки своими деньгами? Или на этот случае приготовлен пункт в регламенте?

Источник _http://smart-lab.ru/blog/news/147668.php

Nasdaq поплатится $40 миллионами за сбой при IPO Facebook

Общий объем компенсационных выплат американской биржи Nasdaq за сбой при первичном размещении акций Facebook составит $41,6 млн. К такому выводу пришло Агентство по регулированию деятельности финансовых институтов США, которое занималось оценкой ущерба.

Эта сумма составляет 13% от чистой прибыли Nasdaq за последние четыре квартала. При этом сама Nasdaq ранее зарезервировала на выплату компенсаций почти в полтора раза больше — $62 млн. FINRA не утвердила часть исков, в том числе от фирм, которые отложили транзакции до получения подтверждения о проведении предыдущих сделок.

В мае 2013 г. биржа уже была оштрафована на $10 млн. комиссией по биржам и ценным бумагам США (SEC).

Nasdaq уже почувствовала на себе последствия сбоя при IPO крупнейшей в мире соцсети. Сейчас к выходу на биржу готовится сеть микроблогов Twitter. Но Twitter решила не повторять ошибок Facebook и выбрала для листинга Нью-йоркскую фондовую биржу (NYSE).

Источник _http://smart-lab.ru/blog/news/147668.php

dmitrytkachev

NYSE-трейдер

Методы работы лохотрона по завлечению новичков

Источник _http://business.ngs.ru/forum/board/finance/flat/1971987788/?fpart=1&per-page=50

Добрый день. Прошу не кидать в меня камни и иные предметы, поскольку я не финансист и область моих доходов лежит в иной сфере.

Суть вопроса такова. Пару дней назад позвонили на сотовый из телетрейда и сославшись на случайно выбранный компьютером мой номер телефона (тут видимо мне надо было радоваться))), мне достается бесплатное обучение и карточка на 100 долларов, для их ввода в их систему. Где взяли мой номер - промямлили (другого слова не подберу) неоднозначно. Видимо кто-то не порядочно слил номерок)))

В общем дали мне сертификат на обучение и карточку на сто баксов. Сказали, что можно его передать другому человеку или продать, якобы она у них так-то стоит 15 тыр, но я счастливчик :biggrin: , мне халява))).

Почитав на форумах об этой компании я сложил о ней своё субъективное мнение)))))

Итог - понимающие форумчане и специалисты, я ходить на эти форумы в принципе не собираюсь из-за недостатка времени, и негативных отзывов в их адрес (хотя было бы время, можно было бы походить немного постебаться над ними). Мне эти бумажки и пластик сразу выкинуть или можно их кому-то продать?

Прошу ответить по существу)))

Источник _http://business.ngs.ru/forum/board/finance/flat/1971987788/?fpart=1&per-page=50

dmitrytkachev

NYSE-трейдер

Довольно часто можно услышать мнение что динамика цен акций якобы никак не связана с делами и экономикой самой компании. Как показывает практика и ниже приведенное исследование это далеко не так и ценами акций в долгосрочной перспективе всегда движут фундаментальные показатели.

Источник _http://smart-lab.ru/blog/144299.phpВзаимосвязь экономики компаний и стоимости их акций

В наших материалах мы уже говорили, от каких экономических показателей деятельности компаний зависит курсовая стоимость их акций (P). Это прибыль (Е), выручка (S), размер собственных средств (BV), ставка требуемой инвестором доходности, рентабельность выручки и собственного капитала. Тем не менее, для многих участников рынка под большим вопросом остается сам факт наличия такой зависимости. Многие полагают, что компании со своей экономикой живут сами по себе, а рынок их акций сам по себе. В этом материале мы расскажем об исследовании, которое мы провели, чтобы выявить, какая взаимосвязь существует между экономикой компаний и стоимостью их акций.

Представьте, что мы перенеслись во времени на 10 лет назад и прихватили с собой бухгалтерскую отчетность всех компаний, обращающихся на фондовом рынке в течение этого периода. Перед аналитиками была поставлена задача: используя только информацию из отчетов компаний, выбрать лучшие акции и сформировать портфель по ценам, которые 10 лет назад были на рынке. Естественно, по условиям эксперимента нельзя использовать информацию о текущих ценах. Можно опираться только на цену 10-летней давности и информацию из общедоступных отчетов за эти десять лет.

Сразу сообщим – портфель, составленный из акций, выбранных таким способом, существенно опередил результаты рынка (индекса ММВБ).

Вывод №1: Существует взаимосвязь между экономикой и стоимостью акций и, если точно спрогнозировать результаты будущей деятельности компании, то эти результаты рано или поздно найдут отражение в стоимости ее акций.

В этом выводе есть два тонких момента. Первый: «если точно спрогнозировать результаты будущей деятельности». В нашем эксперименте мы легко решили этот вопрос «с помощью машины времени», но на практике это очень трудная задача. Второй тонкий момент «рано или поздно». Как быстро результаты деятельности находят отражение в стоимости?

Продолжая наше исследование исторических данных, мы стали искать период времени, в течение которого проявляется данная зависимость. Для каждой отчетной даты, по каждой компании у нас имелись данные о фактической стоимости ее акций (Р), текущей прибыли (Е), выручке (S) и о размере собственных средств (BV). Для каждой отчетной даты, опираясь на как бы известные нам в «будущем» показатели деятельности (информация из отчетности), мы могли рассчитать «справедливую» стоимость акций (Р’). Естественно, что текущая рыночная стоимость (Р) и будущая расчетная «справедливая» стоимость (Р’), как правило, не совпадают.

Для рассматриваемого исторического периода мы брали разные временные интервалы (квартал, полгода, год, два года, три и т.д.) и сравнивали текущую и «будущую» расчетную стоимость, а затем выбирали акции, где разница этих стоимостей имела максимальное значение. Затем мы изучали, в течение какого времени в последующих периодах фактическая цена максимально приближалась к расчетной. Иными словами, как долго может сохраняться разница между расчетной справедливой стоимостью и фактической ценой.

Вывод №2: Мы выяснили, что для «голубых фишек» средний период времени, когда экономические результаты деятельности начинают отражаться в стоимости акций, составляет 1 год. Для «второго эшелона» этот период времени может составлять 2-3 года.

Наглядно были выделены четыре типовых ситуации (сценария), позволяющие изучать скорость проявления взаимосвязи стоимости акций и экономических показателей деятельности компании.

Первая ситуация: Хорошая динамика экономических показателей – низкая цена акций. В этом случае цена акций «догоняет экономику». Исторические данные показали, что иногда при этом стоимость акции может долго оставаться на одном уровне, а потом резко вырастает до экономически обоснованного уровня или даже превышает его. Внешним наблюдателям часто кажется, что скачок спровоцировала одна из последних новостей. Например, новость об интересе со стороны крупного инвестора или заказ на скупку. Но причиной появления такой новости является накопившийся потенциал, который и порождает заказ на скупку или интерес «стратега». Последующее превышение стоимости может быть результатом рыночной рефлексии.

Вторая ситуация: Плохая динамика экономических показателей – высокая цена акций. Это ситуация противоположна первой. В этом случае стоимость акций снижается, догоняя «ухудшающуюся» экономику. В какой-то момент «отрицательный» потенциал накапливается, все большее количество держателей акций не могут игнорировать плохие результаты, разочаровываются и продают акции.

Третья ситуация: Плохая динамика экономических показателей – низкая цена акций. В этом случае цена акций уже отражает плохое состояние дел в компании и, как правило, снижается параллельно с ухудшением динамики.

Четвертая ситуация: Хорошая динамика экономических показателей – высокая цена акций. В этом случае цена с течением времени может снижаться или долгое время находиться «в боковике». До тех пор, пока не возникнет соответствия между ценой и экономикой. Иногда такие акции могут даже расти как бы «авансом», но темп их роста, как правило, ниже, чем темпы улучшения экономики.

Каждая из этих ситуаций доказывает взаимосвязь «экономики» и стоимости акций и может характеризовать скорость проявления данной зависимости.

Еще возможна ситуация, когда фактические цены акций соответствуют расчетным, а их динамика соответствует изменению экономических показателей деятельности (положительному или отрицательному). Эта ситуация доказывает взаимосвязь «экономики» компаний и стоимости их акций, но не дает информации о скорости проявлении данной взаимосвязи.

Очередным «тонким моментом» в исследовании является расчет справедливой стоимости (Р’) на основании экономических показателей, таких как текущая прибыль (Е), выручка (S), размер собственных средств (BV). Для каждой отчетной даты в изучаемом историческом периоде по каждой компании мы определяли коэффициенты Р/Е, P/S, P/BV, которые в этот момент должны были бы нормально характеризовать стоимость компании на основании этих экономических показателей (Е, S, BV). В результате для каждого показателя мы получили свою «справедливую» расчетную стоимость: стоимость, рассчитанную на основе прибыльности (РЕ), выручки (PS) и размера собственных средств (PBV). Точно так же сопоставляя разницу между этими расчетными показателями и фактическими, изучая скорость, с которой эта разница сокращается, мы выяснили влияние, которое каждый из этих показателей оказывает на приближение фактической рыночной стоимости к расчетной.

Вывод №3: Разные экономические показатели оказывают разный эффект на стоимость акций. Мы остановились на следующем базовом соотношении влияния: 50% для прибыльности, 25% для выручки и 25% для размера собственных средств.

Данные показатели характерны для любой компании, но помимо них существуют показатели деятельности, характерные для каждой отрасли. В «нефтянке», например, объем разведанных запасов, в «энергетике» — установленные мощности. Они тоже вносят свой вклад в проявление этой взаимосвязи. Наши исследования нацелены на то, чтобы выявить их влияние. Для точности прогнозов критична как переоценка, так и недооценка этого влияния.

Следует отметить, что на практике фактическая стоимость почти никогда в точности не отражает «экономику». В динамике это можно выразить в виде двух линий на графике. Первая отражает «справедливую» стоимость, рассчитанную на основе экономических показателей, а вторая – фактическую рыночную цену на бирже. Вторая будет все время колебаться относительно первой, очень плавной линии. Эти постоянные колебания и создают иллюзию отсутствия взаимосвязи. Ежеминутные хаотичные колебания рынка превращаются в закономерность на длинных временных интервалах – год, три, пять. Конечно, рост акций зависит от того, покупают их или нет. Но готовность покупать зависит от результатов бизнеса.

Остался один «тонкий момент», который мы еще не обсудили: как максимально точно спрогнозировать результаты будущей деятельности? Это та задача, на которой сконцентрированы все усилия нашего аналитического подразделения. Как это делается? Наверное, это тема для отдельного материала.

Выводы:

- Результаты наших исследований показали четкую взаимосвязь между экономическими показателями деятельности компаний и стоимостью их акций.

- В каждый отдельный момент времени фактическая рыночная цена акций почти никогда не совпадает со стоимостью, рассчитанной на основе экономических показателей деятельности компаний. Эта взаимосвязь носит динамический характер и проявляется в течение 1 года для «голубых фишек» и в течение 2-3 лет для акций «второго эшелона».

- Разные показатели оказывают разное влияние на данную взаимосвязь.

- Можно не бояться текущих колебаний, если уверен в точности своего прогноза экономических показателей.

dmitrytkachev

NYSE-трейдер

Как фондовые трейдеры делают деньги "на форексе".

Акция крупного западного форекс-брокера FXCM.

Старый уровень по 16 долларов по дневке.

При подходе к нему цена начинает формировать базу.

Вход лимитом по 16.02 (можно было и ровно по 16, но думал уйдет без меня).

Стоп за уровень, по 15,99.

Цель - предыдущий уровень в районе 16.20.

На скриншоте пятиминутный и дневной график и окно сделок платформы Laser

Как цена достигла целевого уровня и начал выходить объем, подтянул стоп под скрытый бид. Бид снесли и получил стоп по 16,22.

Как цена достигла целевого уровня и начал выходить объем, подтянул стоп под скрытый бид. Бид снесли и получил стоп по 16,22.

Отношение риска к прибыли в сделке получилось как 1к7. С таким соотношением можно делать 6 убыточных сделок из 7 и все равно оставаться в прибыли.

Если бы все сделал идеально соотношение риск/прибыль могло бы быть 1к40

Акция крупного западного форекс-брокера FXCM.

Старый уровень по 16 долларов по дневке.

При подходе к нему цена начинает формировать базу.

Вход лимитом по 16.02 (можно было и ровно по 16, но думал уйдет без меня).

Стоп за уровень, по 15,99.

Цель - предыдущий уровень в районе 16.20.

На скриншоте пятиминутный и дневной график и окно сделок платформы Laser

Отношение риска к прибыли в сделке получилось как 1к7. С таким соотношением можно делать 6 убыточных сделок из 7 и все равно оставаться в прибыли.

Если бы все сделал идеально соотношение риск/прибыль могло бы быть 1к40

Последнее редактирование модератором:

dmitrytkachev

NYSE-трейдер

Недавно просматривая свой любимый спортивно-познавательный канал на ютубе (около 200 тыс. подписчиков) увидел и просмотрел видео-сюжет о заработке в сети. Затронули и форекс с точки зрения обывателя, причем довольно грамотно.

Ссылка на видео _http://youtu.be/UM4PBBfvlwo?t=6m35s

Ссылка на видео _http://youtu.be/UM4PBBfvlwo?t=6m35s

Hochuh

Почетный гражданин

Не совсем что бы грамотно(т.к. не один ДЦ уж обанкротился и по разным причинам, которые вроде бы всегда в прибыли должны быть), разве что суть, что на форексе нет гарантий для трейдера заработка от торговли, в принципе верная. То, что сам форекс лохотрон(потому что видишь ли нет там гарантий для трейдера) - это уже чистый ляп. Биржа в этом случае конечно не лохотрон - там все трейдеры гарантированно зарабатывают:laugh: И призывы брокеров о торговле на бирже - чистый воды альтруизм, что бы раздать как можно большему числу людей(трейдеров) денег и побольше. В общем для новичка в розовых очках видео чем-то может быть и будет полезным.Недавно просматривая свой любимый спортивно-познавательный канал на ютубе (около 200 тыс. подписчиков) увидел и просмотрел видео-сюжет о заработке в сети. Затронули и форекс с точки зрения обывателя, причем довольно грамотно.

...

Ссылка на видео _http://youtu.be/UM4PBBfvlwo?t=6m35s

dmitrytkachev

NYSE-трейдер

Так оно на них и рассчитано и в основном отражает общественное мнение по этому вопросу. Я так и сказал.В общем для новичка в розовых очках видео чем-то может быть и будет полезным.

Никогда такого не видел - чтоб призывы прямИ призывы брокеров о торговле на бирже - чистый воды альтруизм, что бы раздать как можно большему числу людей(трейдеров) денег и побольше.

Да и не в брокерах дело, откуда у них много денег - это же все ФРС )))))

А вообще экономика "заинтересована" в инвестициях.

Так они ж наверное и "банкротились" чтоб в прибыли остаться )))))т.к. не один ДЦ уж обанкротился и по разным причинам, которые вроде бы всегда в прибыли должны быть

dmitrytkachev

NYSE-трейдер

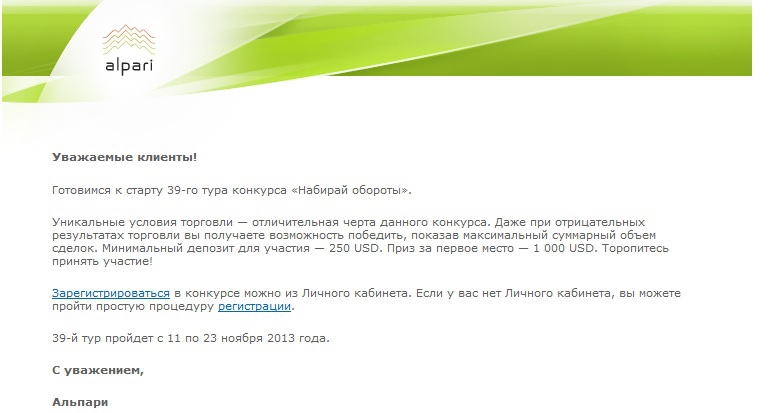

Свежий пример того как форекс-кухни поощаряют и провоцируют клиентов к сливу. Недавнее письмо от альпари своим клиентам. Смысл прост и также давит на жадность: участвуй в конкурсе, увеличивай лот, и не страшно что даже сливаешь, может повезет и получишь тыщу. А ведь как известно одно из основных правил рискменеджмента: если теряешь - уменьшай торгуемые лоты. Тут же расчет на другое как видно.

И как видно из письма, это уже 39 тур - т.е. они это делают регулярно.

И как видно из письма, это уже 39 тур - т.е. они это делают регулярно.

Последнее редактирование:

Поделиться: