Мнение большого числа людей о фондовом рынке, зачастую сводится к тому, что это просто площадка для спекуляций и зарабатывания денег из воздуха. Особенно часто подобные рассуждения можно услышать в обсуждениях производных инструментов (фьючерсов, опционов). Но так ли все на самом деле?

Привычные нам биржи, это, по сути – вторичный рынок ценных бумаг, на котором перераспределяются права на долю собственности или долгов компаний эмитентов ценных бумаг. Сами компании, выходящие на биржу благодаря этому не получают никакого финансирования – когда говорят о том, что в результате падения акций компания потеряла столько то миллионов, то это не более чем красивые слова т.к. на самом деле никаких потерь, кроме имиджевых, здесь нет.

Механизмы организованной торговли вторичного рынка служат для перераспределения ценных бумаг между крупными первичными инвесторами (андеррайтерами и инвестиционными консорциумами) и более мелкими инвестиционными компаниями и частными инвесторами. Основной оборот ценных бумаг происходит именно на вторичном рынке. Без существования этого вторичного рынка, будет невозможно и нормальное функционирования первичного.

Благодаря вторичному рынку собственниками ценных бумаг прямо или опосредованного (с помощью инвестиционных банков и фондов) становятся частные лица. Наличие достаточного количества частных инвесторов позволяет экономике эффективно функционировать, привлекая громадные денежные средства для решения своих насущных задач.

Вторичный рынок ценных бумаг бывает двух видов – биржевой и внебиржевой (подробнее тут), при этом центральное место на всем фондовом рынке занимает, конечно, первый вид. При работе на бирже инвестор не видит своего контрагента по сделке, а ее исполнение гарантирует биржа. На внебиржевом рынке сделки совершаются напрямую между двумя контрагентами (соответственно, они же и несут все риски), а торгуются там разные низколиквидные бумаги, спрос на которые не настолько велик, чтобы компания-эмитент «заморачивалась» с прохождением листинга на бирже.

Как устроена биржа

Биржа – это наиболее удобное место проведения операций с ценными бумагами. Об инфраструктуре отечественного рынка ценных бумаг мы неоднократно писали на Хабре (раз, два), а сейчас подробнее остановимся, собственно, на бирже как отдельной единице рынка.

В ее функции входит организация торгов ценными бумагами – сейчас почти все биржи электронные, то есть заявки на торги поступают туда по закрытым электронным системам связи, а не методом выкрика и тут же находят отображение в торговой системе.

Биржа должна иметь в своем составе:

- Торговую систему, где накапливаются заявки на покупку и продажу, происходит их «спаривание» в случае совпадения цены, т.е. регистрации сделок с различными инструментами и записями в соответствующие регистры учета (напр. ).

- Расчетную (клиринговую) палату, которая ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцам бумаг и списывает денежные средства со счетов покупателей, осуществляет внешние и внутренние денежные переодв.

- Депозитарный центр, которые аналогично расчетной палате ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях.

Все эти операции производятся в автоматическом режиме.

Другая важная роль, осуществляемая организованной биржевой площадкой, — это обеспечение ликвидности ценных бумаг.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу.

За счет большого количества участников торгов и большого количества ценных бумаг, одновременно продающихся и покупающихся, ликвидность может быть достаточно высока.Биржа обеспечивает условия ликвидности каждой конкретной бумаги двумя путями: разумной тарифной политикой, что привлекает частных инвесторов, и созданием института маркетмейкеров.

Маркетмейкер – это участник торгов, который по соглашению с биржей обязан поддерживать разницу цен покупки-продажи в определенных пределах. За это он получает от биржи определенные льготы – например возможность совершать операции с ценными бумагами, которые поддерживает маркетмейкер с уменьшенными комиссиями или вовсе без них.

Еще один интересный момент, касающийся роли бирж на фондовом рынке. Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции. Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зачем это нужно

Ценные бумаги являются одной из форм существования капитала и обращаются на фондовом рынке. Все это несет в себе целый ряд функций.

Во-первых, ценные бумаги перераспределяют денежные средства:

- Между странами и территориями.

- Между отраслями промышленности и секторами экономики.

- Между отдельными предприятиями внутри одного сектора.

Необходимо понимать, что рынок устроен таким образом, что деньги перетекают туда, где могут принести наибольший эффект от своего использования. Этот принцип проявляется при перераспределении капитала всегда и везде – неважно, идет ли речь о частных компаниях или целых странах.

Во-вторых, благодаря ценным бумагам осуществляется перераспределение инвестиций в каждое конкретное предприятие между крупными, средними и малыми инвесторами. Этот процесс затрагивает почти любого гражданина страны, даже если тот об этом не подозревает. Так, условный обыватель, имеющий вклад в банке, может не знать и не думать о том, что банк, используя его деньги, мог купить, к примеру, корпоративных облигаций – именно так, конкретный человек, не подозревая об этом, становится источником средств развития конкретного предприятия и экономики в целом.

Третья важная функция ценных бумаг заключается в том, что они служат для фиксации прав владельцев на долю долга или собственности предприятий (в случае бумаг компании) или на долю долга целого государства (в случае бумаг государственных).

В зависимости от вида ценных бумаг и конкретного эмитента доход, который приносят ценные бумаги может быть разным, от, собственно, убытка, до астрономических сумм. Естественно, всегда есть риск получить убыток – например, в случае банкротства предприятия, выпустившего ценные бумаги, но на больших временных горизонтах – от 15 до 30 лет в среднем – ценные бумаги приносят доход, соответствующий или превышающий рост экономики.

При этом, важно понимать, что на фондовом рынке не действуют законы физики – в частности, сила притяжения. Часто многие полагают, что раз акции значительно выросли за небольшой промежуток времени, то их обязательно ждет падение. Это не совсем так.

Пример: На протяжении 10 лет акции Berkshire Hathaway выросли с $6 000 до $10 000. В этой точке многие решили, что рост и так уже довольно значительный, и упустили возможность заработать огромные деньги на цене, которая в последующие 6 лет выросла до $70 000 и даже выше.

В качестве платы за риск, который несет в себе подобное финансирование экономики, владельцы ценных бумаг получают дополнительный доход: купоны, процентные выплаты в случае долговых бумаг, дивиденды и рост курсовой стоимости в случае долевых ценных бумаг.

Пример: Индекс Доу Джонса. В начале 1950 года значение этого индекса составляло 201 пункт, а к началу 2000 года уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000.

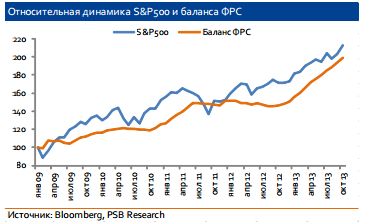

Рост с 74 года до настоящего времени также впечатляет

Таким образом, роль фондового рынка, как места, где происходит торговля ценными бумагами и перераспределение капиталов между странами, секторами экономики и предприятиями, с одной стороны, и различными группами инвесторов – с другой. Без фондового рынка экономике было бы невозможно эффективно развиваться и удовлетворять нужды каждого члена общества.