Viktor_Pro

Почетный гражданин

Фунт близок к минимуму за 30 лет, т.к. Мэй заявила о сроках выхода из ЕС

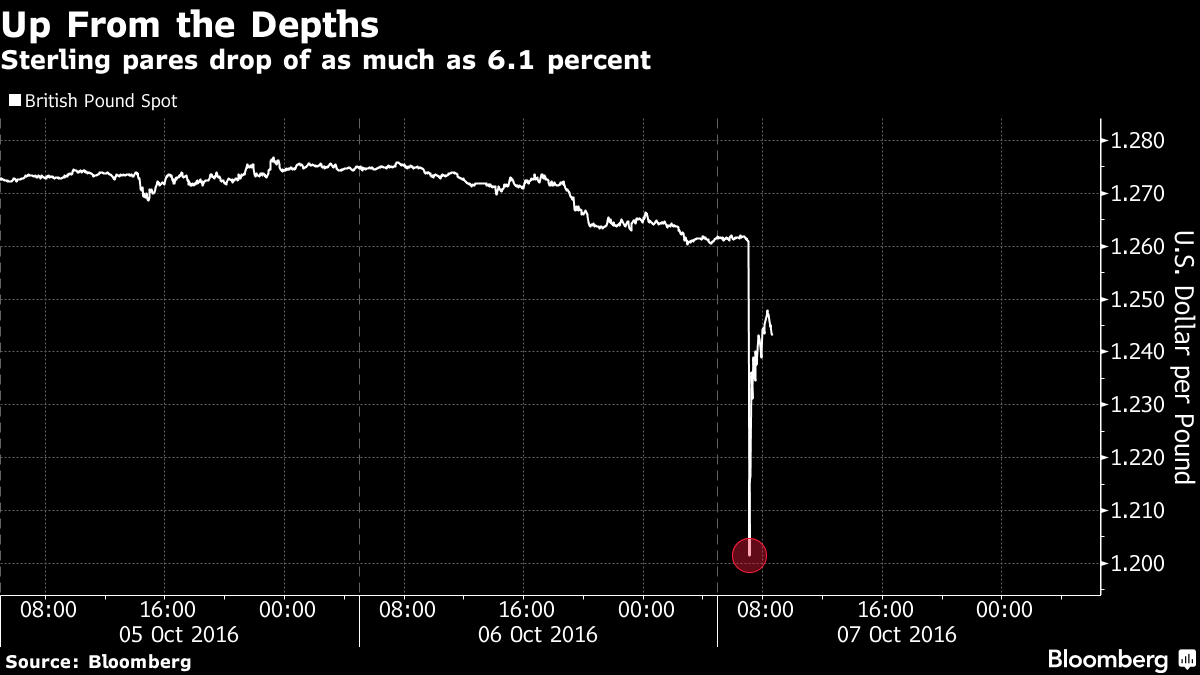

Фунт приближается к минимуму за 30 лет следом за референдумом по членству в составе ЕС после того, как премьер-министр Великобритании Тереза Мэй заявила о том, что она начнет процесс выхода из состава ЕС в первом квартале 2017 года.

Фунт снизился до минимума с 6 июля, когда валюта достигла минимума за 31 года на уровне $1.2798, снижаясь против 31 основной валюты. Данные хедж-фондов показали увеличение спекулятивных ставок на возможное снижение валюты. Мэй заявила делегатам ежегодной конференции Партии Консерваторов о том, что она намерена обеспечить выход страны, что разожгло спекуляции о так называемом “жестком Brexit”. Акции британских экспортеров демонстрировали рост за счет импульса от снижения валюты.

Фунт снизился на 0.9% до $1.2861 по состоянию на 9:15 по Лондону после достижения $1.2846. Индекс фунта Bloomberg, отслеживающий позиции валюты против основных, снизился до минимума с момента начала отслеживания данных в 2004 году. Премьер-министр Мэй заявила о том, что она инициирует статью 50 Лиссабонского договора, что запускает два года переговоров к концу марта. Она также пообещала контролировать иммиграцию и достигнуть “наилучшей возможной сделки” для британского бизнеса, чтобы сохранить доступ к единому рынку. В то время как установка дедлайна по Brexit убирает один из рисков для британского бизнеса, новый премьер-министр так и не ответила на большую часть вопросов о том, каким фактически будет выход Британии из состава ЕС. Фунт снизился на 14% против доллара после референдума, завершив худший квартал по производительности с 1984 года.

Pound Nears Three-Decade Low as May Sets Date for Brexit Trigger, Bloomberg, Oct 3

Фунт приближается к минимуму за 30 лет следом за референдумом по членству в составе ЕС после того, как премьер-министр Великобритании Тереза Мэй заявила о том, что она начнет процесс выхода из состава ЕС в первом квартале 2017 года.

Фунт снизился до минимума с 6 июля, когда валюта достигла минимума за 31 года на уровне $1.2798, снижаясь против 31 основной валюты. Данные хедж-фондов показали увеличение спекулятивных ставок на возможное снижение валюты. Мэй заявила делегатам ежегодной конференции Партии Консерваторов о том, что она намерена обеспечить выход страны, что разожгло спекуляции о так называемом “жестком Brexit”. Акции британских экспортеров демонстрировали рост за счет импульса от снижения валюты.

Фунт снизился на 0.9% до $1.2861 по состоянию на 9:15 по Лондону после достижения $1.2846. Индекс фунта Bloomberg, отслеживающий позиции валюты против основных, снизился до минимума с момента начала отслеживания данных в 2004 году. Премьер-министр Мэй заявила о том, что она инициирует статью 50 Лиссабонского договора, что запускает два года переговоров к концу марта. Она также пообещала контролировать иммиграцию и достигнуть “наилучшей возможной сделки” для британского бизнеса, чтобы сохранить доступ к единому рынку. В то время как установка дедлайна по Brexit убирает один из рисков для британского бизнеса, новый премьер-министр так и не ответила на большую часть вопросов о том, каким фактически будет выход Британии из состава ЕС. Фунт снизился на 14% против доллара после референдума, завершив худший квартал по производительности с 1984 года.

Pound Nears Three-Decade Low as May Sets Date for Brexit Trigger, Bloomberg, Oct 3

Последнее редактирование модератором: