Александр Купцикевич для газеты "Взгляд" о китайской экономике

Объем внешней торговли Китая в 2013 году превысил 4 трлн долларов, лишь немного не дотянув до целевого показателя роста в 8%. Внутренний спрос оказался не так слаб, как многие опасались. Крах второй экономике в мире, способной сбросить мир в пропасть, как США в 2008 году, по крайней мере в этом году не грозит, радуются экономисты.

В 2013 году объем внешней торговли Китая составил 4,16 трлн долларов, что на 7,6% превысило показатель за 2012 год. Такие данные опубликовало в пятницу Главное таможенное управление КНР. Это чуть ниже целевого показателя правительства в 8%. Однако 7,6% в 2013 году – это выше уровня 2012 года (6,2%). Вполне возможно, что Китай по итогам года стал крупнейшей торговой державой мира, опередив США.

Официальный представитель Главного таможенного управления КНР Чжэн Юэшэн заявил, что за указанный период объем экспорта достиг 2,21 трлн долларов, увеличившись на 7,9% по сравнению с 2012 годом. При этом импорт возрос на 7,3% и составил 1,95 трлн долларов.

Таким образом, сформировано положительное сальдо внешней торговли в размере 259,75 млрд долларов, что на 12,8% выше по сравнению с 2012 годом, передает «Синьхуа». Этот показатель является наиболее значительной величиной с 2008 года и третьей после исторического рекорда.

В пятерку основных торговых партнеров Китая вошли ЕС (559,06 млрд долларов), США (521 млрд), Ассоциация государств Южно-Восточной Азии (443,61 млрд), Специальный административный район Сянган (401,01 млрд) и Япония (312,55 млрд). По сравнению с 2012 годом товарооборот снизился только с Японией (на 5,1%), а по всем остальным направлениям был отмечен рост. Также серьезный рост продемонстрировал товарооборот с ЮАР и с пятью странами Центральной Азии.

Особо впечатляет декабрьский показатель внешнеторгового оборота, ставший новым рекордом. Согласно данным таможни, в последнем месяце 2013 года общий объем внешней торговли достиг 389,84 млрд долларов при увеличении на 6,2%, при этом экспорт вырос на 4,3% до 207,74 млрд, а импорт – на 8,3% до 182,1 млрд долларов.

Представитель Таможенного управления Чжэн Юэшэн отметил, что власти не планируют пересматривать статданные по внешней торговле за прошедший год, сообщает Bloomberg.

Страх падения

Не бояться падения экономики Китая невозможно, ведь это вторая по объему экономика мира, с которой связаны различными «нитями» (экономическими, торговыми и другими) все другие экономики.

«В случае падения экономики Китая как по принципу домино будут плохо себя чувствовать многие страны мира. Кризис на рынке США распространяется по всему миру, и в случае с Китаем возможен такой же вариант развития событий», – говорит газете ВЗГЛЯД эксперт банка «БКС Премьер» Антон Шабанов.

«

Замедление в Китае обещает проблемы для стран, экспортирующих сырье. Австралия, направляющая в Китай уголь и железную руду, уже вовсю пытается перестроить свою модель экономики и найти другие точки роста после ресурсного бума», – замечает финансовый аналитик FxPro Александр Купцикевич.

Для России торговые риски не столь велики на данный момент, так как она занимает лишь 2% в объеме внешней торговли Китая, хотя в натуральном выражении это 88 млрд долларов, отмечает Шабанов. Однако в планах России колоссальные объемы поставок газа и нефти в Китай, которые должны подстраховать снижающиеся доходы от поставок на европейский и другие рынки.

Проблема экономики Китая в том, что еще со времен холодной войны страна активизировала свой экспорт, в том числе в США. При этом про внутренний рынок забыли. В итоге в Китае образовалось два совершенно разных сектора экономики, между собой сложно взаимодействующих: богатая продукция на внешний рынок и бедная внутренняя экономика, которая не в состоянии потреблять дорогую экспортную продукцию.

Поэтому как только начались проблемы со спросом в США, Европе в других странах на фоне замедления мировой экономики, начались проблемы и с экспортным сектором китайской экономики. Внешний спрос падает, а внутреннего спроса на экспортные товары нет, потому что слишком велика разница в ценах и доходах.

«Прозападное правительство Китая предыдущего поколения (Ху Цзинтао) пыталось стимулировать внутренний спрос за счет чистой эмиссии, однако только раздуло серьезные финансовые пузыри. Для того чтобы вывести «внутреннюю» экономику Китая на активное развитие, нужны десятилетия и колоссальные ресурсы, причем первое время она все равно не сможет потреблять продукцию «экспортного» сектора», – объясняет президент компании экономического консультирования «Неокон» Михаил Хазин.

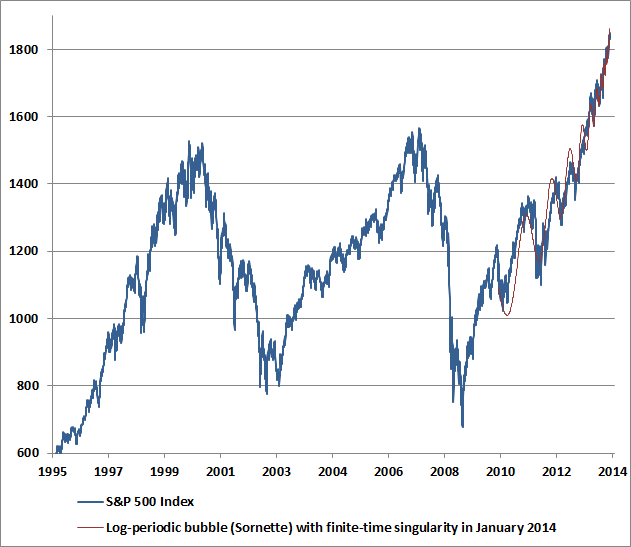

Сорос ждет краха

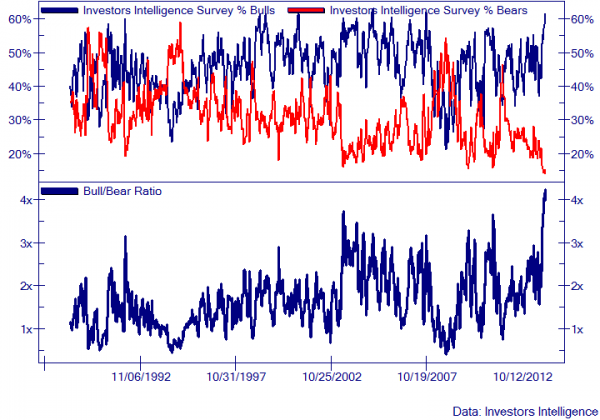

Известный миллиардер и инвестор Джордж Сорос в своей колонке для Project Syndicate ставит на обвал китайской экономики, передает «Финмаркет». Сорос считает, что основной риск, угрожающий миру, это не евро, бюджетный коллапс в США или японский пузырь активов, а разыгрывающаяся катастрофа в финансовом секторе Китая.

По его словам, модель роста за счет экспорта перестает работать. Чтобы стимулировать рост экспорта и инвестиций, власти Китая проводили финансовые «репрессии» домашних хозяйств. В результате потребление домохозяйств сократилось до 35% ВВП. Для финансирования текущей модели роста сбережений уже не хватает, поэтому использование различных форм заемного финансирования растет в Китае как на дрожжах, отмечает Сорос.

По его мнению, ситуация в Поднебесной напоминает то, что происходило в США накануне финансового коллапса 2008 года. Правда, в США игроки на рынке независимы, а в Китае банки и большинство крупных предприятий контролирует государство. Однако этот факт не поможет остановить надвигающийся кризис, полагает финансист.

Сорос говорит о кредитном пузыре, который образовался в Китае. В 2012 году Народный банк Китая начал сдувать этот пузырь, что стало угрозой для роста экономики, а это главный целевой показатель, который стал мантрой для правительства. Китай – единственная страна в мире, в которой промышленность вынуждена делать все для того, чтобы выполнить поставленный властями показатель роста экономики.

Партия вмешалась в ситуацию. От Народного банка Китая она потребовала облегчить условия по кредиту для промышленников, а от сталелитейных предприятий – запустить остановившиеся печи. Однако работающая под нажимом правительства промышленность будет все сильнее увеличивать закредитованность экономики. При нынешних темпах роста задолженности финансовый сектор Китая потеряет устойчивость в течение пары лет, прогнозирует Сорос.

Если власти Китая смогут найти выход из ситуации, то страну ждут структурные реформы. Если нет, то внутри КНР усилятся политические и финансовые репрессии, а вне страны Китай устроит несколько военных конфликтов, предсказывает Сорос.

Луч надежды

Однако многие экономисты не спешат хоронить Китай. Хотя финансовая система Китая внушает опасения, темпы роста ВВП страны еще долго будут внушительными – их обеспечит массовое строительство автомобильных дорог, мостов, международных аэропортов, пятизвездочных отелей и торговых центров, считают экономисты, опрошенные Bloomberg.

Антон Шабанов из «БКС Премьер» считает, что пока рано как давать оптимистичные прогнозы, так и сгущать картину. По данным декабря сложно говорить как о росте, так и о падении экономики Китая, потому что это месяц новогодних подарков и покупок, здесь очень велик сезонный фактор в показателях производства и внутреннего потребления.

«Точные выводы о состоянии Китая можно будет сделать по итогам января 2014 года. Здесь сезонный фактор не играет никакой роли, скорее даже наоборот – уменьшает все показатели в связи с праздниками. Однако если экономика Китая покажет себя положительно и здесь, можно однозначно говорить о замедлении спада экономики Китая», – отмечает Антон Шабанов. Впрочем, полного падения или краха Китая он точно не ожидает.

Финансовый аналитик FxPro Александр Купцикевич считает, что от Китая в этом году стоит ожидать либо ускорения темпов, либо сохранения его на уровнях 2013 года. «

Внутренний спрос в Китае не оправдал пессимистичные прогнозы. Оказалось, что Китай растет в точности с желаемыми правительством темпами. И в 2014 году ожидается неплохое ускорение роста США и выход еврозоны из стагнации», – объясняет свой прогноз экономист.

«Однако важно не упускать из виду, какой ценой Китаю дается этот рост. Это происходит за счет серьезного накопления долгов местных правительств. Пока эти уровни не критичны, но вот через год-два уже стоит более внимательно смотреть, не ожидает ли Китай жесткая посадка», – предупреждает Александр Купцикевич.